Rendements obligataires à deux chiffres et surperformance incontestable des marchés actions en 2022 par rapport à leurs homologues émergents1: les pays d’Amérique Latine pourraient mériter l’attention des investisseurs cette année.

L’année passée aura violemment bousculé l’ensemble des marchés financiers à l’échelle mondiale, mais aura également permis à de nouvelles opportunités de naître, notamment au sein des marchés émergents. Lors du précédent chapitre, nous avons découvert celles situées en Asie, mais certains pays latino-américains sont également bien placés pour tirer leur épingle du jeu.

Véritable puissance économique, le plus grand marché d’Amérique Latine a les cartes en main pour tirer parti de ce nouvel ordre géopolitique mondial. Grand exportateur de soja, de minerai de fer et de pétrole, le Brésil a grandement contribué à la consommation mondiale et sa croissance en 2022 a été en partie tirée par la hausse des prix des matières premières. Cette tendance se confirme en 2023, bien que ses perspectives de croissance se trouvent impactées par le ralentissement économique mondial.

Le Brésil va également bénéficier de la réouverture de la Chine, son premier partenaire commercial. En effet, la deuxième puissance économique mondiale représentait en 2021 plus d’un tiers des exportations brésiliennes. Cette nouvelle dynamique pourrait profiter aux marchés actions du Brésil, qui offrent aujourd’hui des valorisations intéressantes.

Le cycle de resserrement monétaire brésilien est également bien avancé, après avoir atteint un pic d’inflation à 12,1% en avril 2022 – soit le niveau le plus élevé depuis presque vingt ans – ramené à 5,8% en décembre 2022. Bien qu’encore supérieur à la cible de la banque centrale fixée à 3,25%, le Brésil pourrait être l’un des premiers pays à revenir à une politique plus accommodante alors même que son taux directeur est fixé à 13,75%2, offrant ainsi des rendements particulièrement intéressants pour les investisseurs obligataires :

• Avec des rendements à 10 ans à deux chiffres significativement supérieurs à la dette des États-Unis, la dette souveraine locale brésilienne offre des taux d’intérêts réels très attractifs – parmi les plus élevés à l’échelle mondiale – pour les investisseurs, qui pourraient également bénéficier de manière tactique d’une revalorisation de sa devise.

• En tant que place financière majeure en Amérique latine, le Brésil abrite également des opportunités de crédit intéressantes, comme B3, la bourse des valeurs brésiliennes.

Véritable puissance économique, le plus grand marché d’Amérique Latine a les cartes en main pour tirer parti de ce nouvel ordre géopolitique mondial. Grand exportateur de soja, de minerai de fer et de pétrole, le Brésil a grandement contribué à la consommation mondiale et sa croissance en 2022 a été en partie tirée par la hausse des prix des matières premières. Cette tendance se confirme en 2023, bien que ses perspectives de croissance se trouvent impactées par le ralentissement économique mondial.

Le Brésil va également bénéficier de la réouverture de la Chine, son premier partenaire commercial. En effet, la deuxième puissance économique mondiale représentait en 2021 plus d’un tiers des exportations brésiliennes. Cette nouvelle dynamique pourrait profiter aux marchés actions du Brésil, qui offrent aujourd’hui des valorisations intéressantes.

Le cycle de resserrement monétaire brésilien est également bien avancé, après avoir atteint un pic d’inflation à 12,1% en avril 2022 – soit le niveau le plus élevé depuis presque vingt ans – ramené à 5,8% en décembre 2022. Bien qu’encore supérieur à la cible de la banque centrale fixée à 3,25%, le Brésil pourrait être l’un des premiers pays à revenir à une politique plus accommodante alors même que son taux directeur est fixé à 13,75%2, offrant ainsi des rendements particulièrement intéressants pour les investisseurs obligataires :

• Avec des rendements à 10 ans à deux chiffres significativement supérieurs à la dette des États-Unis, la dette souveraine locale brésilienne offre des taux d’intérêts réels très attractifs – parmi les plus élevés à l’échelle mondiale – pour les investisseurs, qui pourraient également bénéficier de manière tactique d’une revalorisation de sa devise.

• En tant que place financière majeure en Amérique latine, le Brésil abrite également des opportunités de crédit intéressantes, comme B3, la bourse des valeurs brésiliennes.

L’économie mexicaine devrait croître de 1,7% en 20233 principalement portée par la consommation domestique et les échanges commerciaux avec des partenaires majeurs, tels que les Etats-Unis.

La politique sanitaire drastique menée par le gouvernement chinois en réponse à la crise du Covid-19, ainsi que les tensions sur les chaînes de production en résultant ont considérablement impacté les équilibres commerciaux à travers le monde. Pour pallier ces difficultés, les principales régions importatrices, l’Europe et bien entendu, les États-Unis, se sont tournées vers des pays géographiquement plus proches afin de diversifier leurs chaînes d’approvisionnement : c’est ce qu’on appelle le nearshoring. L’Europe relocalise ainsi ses activités de production en Europe de l’Est, tandis que les États-Unis rapatrient massivement leurs lignes vers le Mexique.

Au-delà de la proximité géographique, les deux régions ont renforcé leur relation au fil des ans. En 2020, les États-Unis représentaient la première source d’investissements directs à l’étranger (IDE) au Mexique, pesant près de 34%4. Des accords commerciaux octroient au Mexique un accès préférentiel au marché nord-américain, à l’image du USMCA (United States-Mexico-Canada Agreement), garantissant un libre-échange entre ces pays. Parallèlement, les tensions politiques grandissantes entre les États-Unis et la Chine n’ont fait qu’amplifier le phénomène de nearshoring en faveur du Mexique.

Sur le plan obligataire, bien que la Banque centrale mexicaine ait commencé ses hausses de taux plus tardivement que les autres pays émergents, son taux directeur se porte aujourd’hui à 11%5. L’amélioration générale de ses fondamentaux font ainsi du Mexique un émetteur intéressant.

Dans ce contexte, nous trouvons des opportunités intéressantes au sein des marchés actions et obligataires mexicains pour profiter de cette dynamique :

• Au sein des marchés actions, la banque Grupo Banorte bénéficie de ce phénomène de nearshoring grandissant et offre des perspectives de croissance attrayantes au sein d’un marché encore sous-pénétré au Mexique.

• Les marchés obligataires offrent quant à eux des rendements réels très attractifs, conséquence de la lutte de la Banque centrale contre l’inflation, notamment sur la dette locale qui propose des taux d’intérêt proches des deux chiffres sur dix ans.

Outre les marchés brésilien et mexicain, d’autres pays d’Amérique Latine bénéficient d’un contexte favorable à leurs économies et produisent les matières premières nécessaires à la consommation mondiale. C’est par exemple le cas du Chili, premier exportateur de cuivre au niveau mondial et également producteur de lithium, qui sont des ressources incontournables pour la transition énergétique.

L’Amérique Latine n’est pas le seul continent à produire les matières premières dont le monde a besoin : découvrez le mois prochain le troisième et dernier article de la série sur les marchés émergents pour en savoir plus sur les opportunités de la région émergente Europe, Moyen-Orient et Afrique. Vous souhaitez en savoir plus sur notre approche des marchés émergents ? Contactez-nous 1 Source : Index factsheet, MSCI Emerging Markets Latin America Index (USD), au 28/02/2023: https://www.msci.com/documents/10199/5b537e9c-ab98-49e4-88b5-bf0aed926b9b 2 Source : ministère de l’Économie, Brèves économiques du Brésil, semaine du 5 au 12 janvier 2023. 3 Source : FMI 2022 4 Source : FMI 5 Source : Banxico, Février 2023

L’économie mexicaine devrait croître de 1,7% en 20233 principalement portée par la consommation domestique et les échanges commerciaux avec des partenaires majeurs, tels que les Etats-Unis.

La politique sanitaire drastique menée par le gouvernement chinois en réponse à la crise du Covid-19, ainsi que les tensions sur les chaînes de production en résultant ont considérablement impacté les équilibres commerciaux à travers le monde. Pour pallier ces difficultés, les principales régions importatrices, l’Europe et bien entendu, les États-Unis, se sont tournées vers des pays géographiquement plus proches afin de diversifier leurs chaînes d’approvisionnement : c’est ce qu’on appelle le nearshoring. L’Europe relocalise ainsi ses activités de production en Europe de l’Est, tandis que les États-Unis rapatrient massivement leurs lignes vers le Mexique.

Au-delà de la proximité géographique, les deux régions ont renforcé leur relation au fil des ans. En 2020, les États-Unis représentaient la première source d’investissements directs à l’étranger (IDE) au Mexique, pesant près de 34%4. Des accords commerciaux octroient au Mexique un accès préférentiel au marché nord-américain, à l’image du USMCA (United States-Mexico-Canada Agreement), garantissant un libre-échange entre ces pays. Parallèlement, les tensions politiques grandissantes entre les États-Unis et la Chine n’ont fait qu’amplifier le phénomène de nearshoring en faveur du Mexique.

Sur le plan obligataire, bien que la Banque centrale mexicaine ait commencé ses hausses de taux plus tardivement que les autres pays émergents, son taux directeur se porte aujourd’hui à 11%5. L’amélioration générale de ses fondamentaux font ainsi du Mexique un émetteur intéressant.

Dans ce contexte, nous trouvons des opportunités intéressantes au sein des marchés actions et obligataires mexicains pour profiter de cette dynamique :

• Au sein des marchés actions, la banque Grupo Banorte bénéficie de ce phénomène de nearshoring grandissant et offre des perspectives de croissance attrayantes au sein d’un marché encore sous-pénétré au Mexique.

• Les marchés obligataires offrent quant à eux des rendements réels très attractifs, conséquence de la lutte de la Banque centrale contre l’inflation, notamment sur la dette locale qui propose des taux d’intérêt proches des deux chiffres sur dix ans.

Outre les marchés brésilien et mexicain, d’autres pays d’Amérique Latine bénéficient d’un contexte favorable à leurs économies et produisent les matières premières nécessaires à la consommation mondiale. C’est par exemple le cas du Chili, premier exportateur de cuivre au niveau mondial et également producteur de lithium, qui sont des ressources incontournables pour la transition énergétique.

L’Amérique Latine n’est pas le seul continent à produire les matières premières dont le monde a besoin : découvrez le mois prochain le troisième et dernier article de la série sur les marchés émergents pour en savoir plus sur les opportunités de la région émergente Europe, Moyen-Orient et Afrique. Vous souhaitez en savoir plus sur notre approche des marchés émergents ? Contactez-nous 1 Source : Index factsheet, MSCI Emerging Markets Latin America Index (USD), au 28/02/2023: https://www.msci.com/documents/10199/5b537e9c-ab98-49e4-88b5-bf0aed926b9b 2 Source : ministère de l’Économie, Brèves économiques du Brésil, semaine du 5 au 12 janvier 2023. 3 Source : FMI 2022 4 Source : FMI 5 Source : Banxico, Février 2023

L’Amérique Latine : un marché plein de ressources

Exportatrice majeure de matières premières, l’Amérique Latine apparaît comme une nouvelle ressource pour les pays importateurs à l’heure où la guerre décime l’Ukraine et gèle les activités russes. La réouverture de la Chine, importateur et partenaire commercial de premier plan de la région, va également largement profiter aux activités économiques latino-américaines, par exemple au Chili ou au Brésil. En parallèle, les tensions politiques entre la Chine et les États-Unis permettent à d’autres pays de revenir sur le devant de la scène. Ajoutées aux séquelles encore présentes de la pandémie, ces tensions ont mené à la réorganisation des chaînes d’approvisionnement profitant aux pays sud-américains, et en particulier le Mexique. De plus, la plupart des banques centrales de ces pays ont démontré leur capacité à gérer activement l’inflation. Alors que le resserrement monétaire se poursuit au sein des pays développés, certaines économies latino-américaines montrent des signes de ralentissement, et devraient faire partie des premières à enclencher un cycle de baisse de taux, à partir de niveaux actuellement très élevés. Dans ce contexte favorable, et encouragée par de meilleurs fondamentaux économiques et une reprise du cycle des matières premières, la région peut aujourd’hui offrir des rendements attractifs au sein de différentes classes d’actifs, sous réserve de disposer de la flexibilité pour les saisir. Chez Carmignac, nous avons notamment identifié deux pays sur lesquels les investisseurs mériteraient selon nous de s’attarder.L’attractivité brésilienne

Véritable puissance économique, le plus grand marché d’Amérique Latine a les cartes en main pour tirer parti de ce nouvel ordre géopolitique mondial. Grand exportateur de soja, de minerai de fer et de pétrole, le Brésil a grandement contribué à la consommation mondiale et sa croissance en 2022 a été en partie tirée par la hausse des prix des matières premières. Cette tendance se confirme en 2023, bien que ses perspectives de croissance se trouvent impactées par le ralentissement économique mondial.

Le Brésil va également bénéficier de la réouverture de la Chine, son premier partenaire commercial. En effet, la deuxième puissance économique mondiale représentait en 2021 plus d’un tiers des exportations brésiliennes. Cette nouvelle dynamique pourrait profiter aux marchés actions du Brésil, qui offrent aujourd’hui des valorisations intéressantes.

Le cycle de resserrement monétaire brésilien est également bien avancé, après avoir atteint un pic d’inflation à 12,1% en avril 2022 – soit le niveau le plus élevé depuis presque vingt ans – ramené à 5,8% en décembre 2022. Bien qu’encore supérieur à la cible de la banque centrale fixée à 3,25%, le Brésil pourrait être l’un des premiers pays à revenir à une politique plus accommodante alors même que son taux directeur est fixé à 13,75%2, offrant ainsi des rendements particulièrement intéressants pour les investisseurs obligataires :

• Avec des rendements à 10 ans à deux chiffres significativement supérieurs à la dette des États-Unis, la dette souveraine locale brésilienne offre des taux d’intérêts réels très attractifs – parmi les plus élevés à l’échelle mondiale – pour les investisseurs, qui pourraient également bénéficier de manière tactique d’une revalorisation de sa devise.

• En tant que place financière majeure en Amérique latine, le Brésil abrite également des opportunités de crédit intéressantes, comme B3, la bourse des valeurs brésiliennes.

Véritable puissance économique, le plus grand marché d’Amérique Latine a les cartes en main pour tirer parti de ce nouvel ordre géopolitique mondial. Grand exportateur de soja, de minerai de fer et de pétrole, le Brésil a grandement contribué à la consommation mondiale et sa croissance en 2022 a été en partie tirée par la hausse des prix des matières premières. Cette tendance se confirme en 2023, bien que ses perspectives de croissance se trouvent impactées par le ralentissement économique mondial.

Le Brésil va également bénéficier de la réouverture de la Chine, son premier partenaire commercial. En effet, la deuxième puissance économique mondiale représentait en 2021 plus d’un tiers des exportations brésiliennes. Cette nouvelle dynamique pourrait profiter aux marchés actions du Brésil, qui offrent aujourd’hui des valorisations intéressantes.

Le cycle de resserrement monétaire brésilien est également bien avancé, après avoir atteint un pic d’inflation à 12,1% en avril 2022 – soit le niveau le plus élevé depuis presque vingt ans – ramené à 5,8% en décembre 2022. Bien qu’encore supérieur à la cible de la banque centrale fixée à 3,25%, le Brésil pourrait être l’un des premiers pays à revenir à une politique plus accommodante alors même que son taux directeur est fixé à 13,75%2, offrant ainsi des rendements particulièrement intéressants pour les investisseurs obligataires :

• Avec des rendements à 10 ans à deux chiffres significativement supérieurs à la dette des États-Unis, la dette souveraine locale brésilienne offre des taux d’intérêts réels très attractifs – parmi les plus élevés à l’échelle mondiale – pour les investisseurs, qui pourraient également bénéficier de manière tactique d’une revalorisation de sa devise.

• En tant que place financière majeure en Amérique latine, le Brésil abrite également des opportunités de crédit intéressantes, comme B3, la bourse des valeurs brésiliennes.

-

LE SAVIEZ-VOUS ?

Expert de la dette émergente depuis 2015, nous avons créé un Fonds dédié à cette classe d’actifs en 2017, Carmignac Portfolio EM Debt.

L’avantage manufacturier du Mexique

L’économie mexicaine devrait croître de 1,7% en 20233 principalement portée par la consommation domestique et les échanges commerciaux avec des partenaires majeurs, tels que les Etats-Unis.

La politique sanitaire drastique menée par le gouvernement chinois en réponse à la crise du Covid-19, ainsi que les tensions sur les chaînes de production en résultant ont considérablement impacté les équilibres commerciaux à travers le monde. Pour pallier ces difficultés, les principales régions importatrices, l’Europe et bien entendu, les États-Unis, se sont tournées vers des pays géographiquement plus proches afin de diversifier leurs chaînes d’approvisionnement : c’est ce qu’on appelle le nearshoring. L’Europe relocalise ainsi ses activités de production en Europe de l’Est, tandis que les États-Unis rapatrient massivement leurs lignes vers le Mexique.

Au-delà de la proximité géographique, les deux régions ont renforcé leur relation au fil des ans. En 2020, les États-Unis représentaient la première source d’investissements directs à l’étranger (IDE) au Mexique, pesant près de 34%4. Des accords commerciaux octroient au Mexique un accès préférentiel au marché nord-américain, à l’image du USMCA (United States-Mexico-Canada Agreement), garantissant un libre-échange entre ces pays. Parallèlement, les tensions politiques grandissantes entre les États-Unis et la Chine n’ont fait qu’amplifier le phénomène de nearshoring en faveur du Mexique.

Sur le plan obligataire, bien que la Banque centrale mexicaine ait commencé ses hausses de taux plus tardivement que les autres pays émergents, son taux directeur se porte aujourd’hui à 11%5. L’amélioration générale de ses fondamentaux font ainsi du Mexique un émetteur intéressant.

Dans ce contexte, nous trouvons des opportunités intéressantes au sein des marchés actions et obligataires mexicains pour profiter de cette dynamique :

• Au sein des marchés actions, la banque Grupo Banorte bénéficie de ce phénomène de nearshoring grandissant et offre des perspectives de croissance attrayantes au sein d’un marché encore sous-pénétré au Mexique.

• Les marchés obligataires offrent quant à eux des rendements réels très attractifs, conséquence de la lutte de la Banque centrale contre l’inflation, notamment sur la dette locale qui propose des taux d’intérêt proches des deux chiffres sur dix ans.

Outre les marchés brésilien et mexicain, d’autres pays d’Amérique Latine bénéficient d’un contexte favorable à leurs économies et produisent les matières premières nécessaires à la consommation mondiale. C’est par exemple le cas du Chili, premier exportateur de cuivre au niveau mondial et également producteur de lithium, qui sont des ressources incontournables pour la transition énergétique.

L’Amérique Latine n’est pas le seul continent à produire les matières premières dont le monde a besoin : découvrez le mois prochain le troisième et dernier article de la série sur les marchés émergents pour en savoir plus sur les opportunités de la région émergente Europe, Moyen-Orient et Afrique. Vous souhaitez en savoir plus sur notre approche des marchés émergents ? Contactez-nous 1 Source : Index factsheet, MSCI Emerging Markets Latin America Index (USD), au 28/02/2023: https://www.msci.com/documents/10199/5b537e9c-ab98-49e4-88b5-bf0aed926b9b 2 Source : ministère de l’Économie, Brèves économiques du Brésil, semaine du 5 au 12 janvier 2023. 3 Source : FMI 2022 4 Source : FMI 5 Source : Banxico, Février 2023

L’économie mexicaine devrait croître de 1,7% en 20233 principalement portée par la consommation domestique et les échanges commerciaux avec des partenaires majeurs, tels que les Etats-Unis.

La politique sanitaire drastique menée par le gouvernement chinois en réponse à la crise du Covid-19, ainsi que les tensions sur les chaînes de production en résultant ont considérablement impacté les équilibres commerciaux à travers le monde. Pour pallier ces difficultés, les principales régions importatrices, l’Europe et bien entendu, les États-Unis, se sont tournées vers des pays géographiquement plus proches afin de diversifier leurs chaînes d’approvisionnement : c’est ce qu’on appelle le nearshoring. L’Europe relocalise ainsi ses activités de production en Europe de l’Est, tandis que les États-Unis rapatrient massivement leurs lignes vers le Mexique.

Au-delà de la proximité géographique, les deux régions ont renforcé leur relation au fil des ans. En 2020, les États-Unis représentaient la première source d’investissements directs à l’étranger (IDE) au Mexique, pesant près de 34%4. Des accords commerciaux octroient au Mexique un accès préférentiel au marché nord-américain, à l’image du USMCA (United States-Mexico-Canada Agreement), garantissant un libre-échange entre ces pays. Parallèlement, les tensions politiques grandissantes entre les États-Unis et la Chine n’ont fait qu’amplifier le phénomène de nearshoring en faveur du Mexique.

Sur le plan obligataire, bien que la Banque centrale mexicaine ait commencé ses hausses de taux plus tardivement que les autres pays émergents, son taux directeur se porte aujourd’hui à 11%5. L’amélioration générale de ses fondamentaux font ainsi du Mexique un émetteur intéressant.

Dans ce contexte, nous trouvons des opportunités intéressantes au sein des marchés actions et obligataires mexicains pour profiter de cette dynamique :

• Au sein des marchés actions, la banque Grupo Banorte bénéficie de ce phénomène de nearshoring grandissant et offre des perspectives de croissance attrayantes au sein d’un marché encore sous-pénétré au Mexique.

• Les marchés obligataires offrent quant à eux des rendements réels très attractifs, conséquence de la lutte de la Banque centrale contre l’inflation, notamment sur la dette locale qui propose des taux d’intérêt proches des deux chiffres sur dix ans.

Outre les marchés brésilien et mexicain, d’autres pays d’Amérique Latine bénéficient d’un contexte favorable à leurs économies et produisent les matières premières nécessaires à la consommation mondiale. C’est par exemple le cas du Chili, premier exportateur de cuivre au niveau mondial et également producteur de lithium, qui sont des ressources incontournables pour la transition énergétique.

L’Amérique Latine n’est pas le seul continent à produire les matières premières dont le monde a besoin : découvrez le mois prochain le troisième et dernier article de la série sur les marchés émergents pour en savoir plus sur les opportunités de la région émergente Europe, Moyen-Orient et Afrique. Vous souhaitez en savoir plus sur notre approche des marchés émergents ? Contactez-nous 1 Source : Index factsheet, MSCI Emerging Markets Latin America Index (USD), au 28/02/2023: https://www.msci.com/documents/10199/5b537e9c-ab98-49e4-88b5-bf0aed926b9b 2 Source : ministère de l’Économie, Brèves économiques du Brésil, semaine du 5 au 12 janvier 2023. 3 Source : FMI 2022 4 Source : FMI 5 Source : Banxico, Février 2023

Si les chiffres diffèrent, le consensus s’entend pour dire que, sur les dix dernières années, plusieurs milliers de milliards de dollars ont été investis en faveur de la

Si les chiffres diffèrent, le consensus s’entend pour dire que, sur les dix dernières années, plusieurs milliers de milliards de dollars ont été investis en faveur de la

Après deux ans de baisse sur le marché chinois, les indicateurs repassent au vert. Le pays a mis un terme au durcissement de sa règlementation, mis en place des mesures de soutien au secteur immobilier et a finalement levé sa politique « zéro Covid », signe de renouveau pour sa demande intérieure, fortement soutenue par la politique de Pékin.

L’Épargne excédentaire accumulée par les ménages chinois lors des trois années de confinement et la reprise du marché du travail, qui avait été sensiblement affecté par la situation sanitaire, devraient ainsi contribuer au rebond de la consommation.

Et la Chine compte de nombreuses sociétés orientées vers la consommation intérieure, comme :

Après deux ans de baisse sur le marché chinois, les indicateurs repassent au vert. Le pays a mis un terme au durcissement de sa règlementation, mis en place des mesures de soutien au secteur immobilier et a finalement levé sa politique « zéro Covid », signe de renouveau pour sa demande intérieure, fortement soutenue par la politique de Pékin.

L’Épargne excédentaire accumulée par les ménages chinois lors des trois années de confinement et la reprise du marché du travail, qui avait été sensiblement affecté par la situation sanitaire, devraient ainsi contribuer au rebond de la consommation.

Et la Chine compte de nombreuses sociétés orientées vers la consommation intérieure, comme :

Le

Le  Principaux risques du Fonds

Principaux risques du Fonds Principaux risques du Fonds

Principaux risques du Fonds

« Nous ne croyons pas au scénario selon lequel les États-Unis connaîtront une récession faible et courte au début de l’année prochaine. Nous pensons que l’économie américaine entrera en récession à la fin de cette année, mais avec un recul de l’activité beaucoup plus marqué et plus long que prévu par le consensus. Face à l’inflation, la Fed devra créer les conditions d’une vraie récession avec un taux de chômage bien au-dessus de 5 %, contre 3,5 % aujourd’hui, ce qui n’est pas envisagé actuellement par le consensus », déclare Raphaël Gallardo, économiste en chef chez

« Nous ne croyons pas au scénario selon lequel les États-Unis connaîtront une récession faible et courte au début de l’année prochaine. Nous pensons que l’économie américaine entrera en récession à la fin de cette année, mais avec un recul de l’activité beaucoup plus marqué et plus long que prévu par le consensus. Face à l’inflation, la Fed devra créer les conditions d’une vraie récession avec un taux de chômage bien au-dessus de 5 %, contre 3,5 % aujourd’hui, ce qui n’est pas envisagé actuellement par le consensus », déclare Raphaël Gallardo, économiste en chef chez

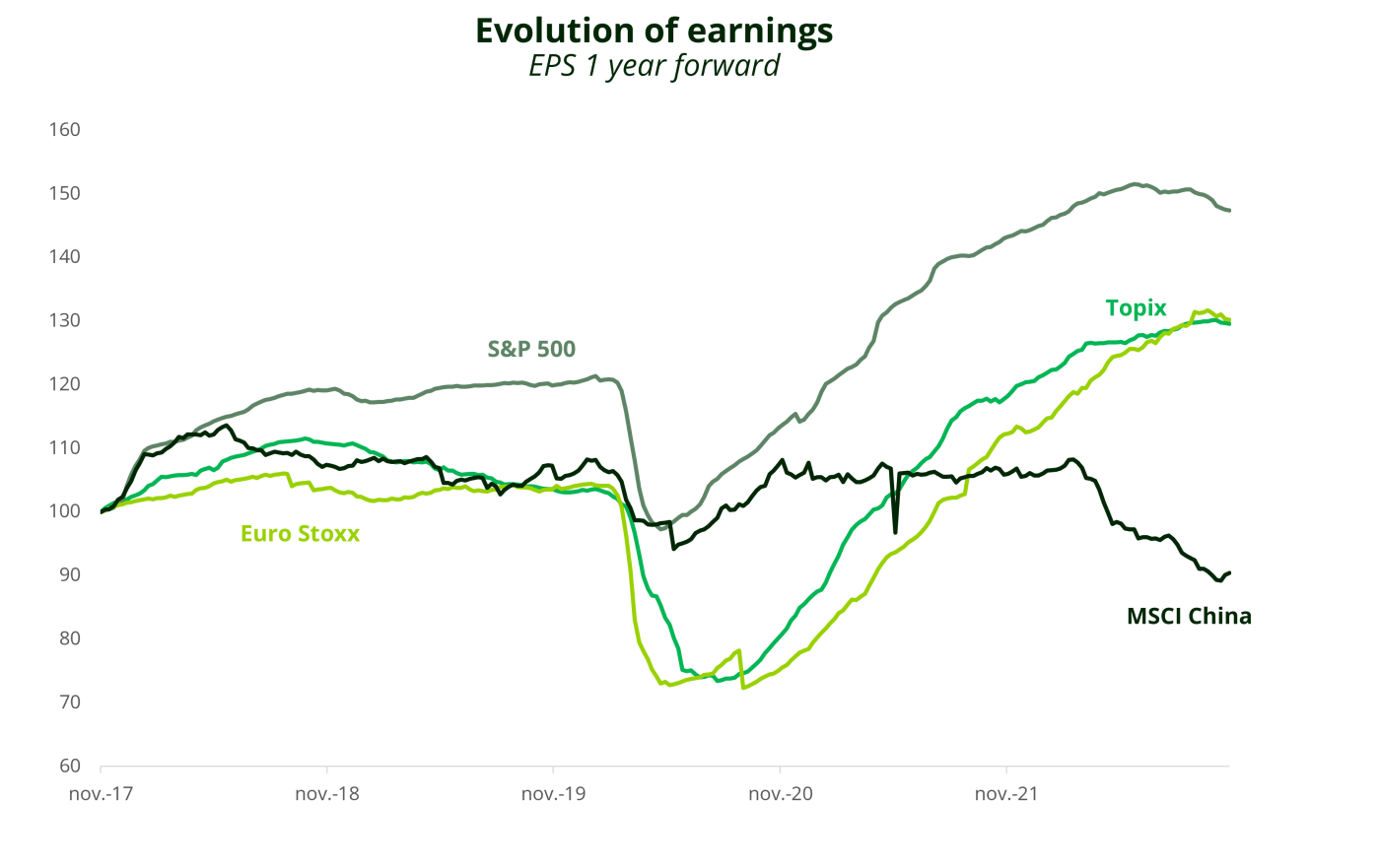

« Contrairement au marché obligataire, le prix des actions n’intègre pas le scénario d’une grave récession, si bien que les investisseurs doivent se montrer prudents. Les actions japonaises pourraient bénéficier du regain de compétitivité de l’économie japonaise, dopée par la baisse du yen face au dollar, mais aussi de la demande domestique. La Chine sera l’une des rares zones où la croissance économique sera meilleure en 2023 qu’en 2022, et toutes choses égales par ailleurs, l’économie aura un impact sur les bénéfices des entreprises », déclare Kevin Thozet, membre du comité d’investissement de Carmignac.

Sur les marchés obligataires, les obligations d’entreprise offrent également des opportunités intéressantes, car du côté du risque, la hausse attendue des taux de défaut est déjà largement intégrée dans les prix actuels. Du côté des rendements, les rendements intégrés sont à des niveaux compatibles avec les perspectives à long terme des actions. Du côté des obligations souveraines, le ralentissement de la croissance économique est généralement lié à la baisse des rendements obligataires. Toutefois, compte tenu de l’environnement inflationniste, si le rythme du resserrement peut ralentir, voire s’arrêter, il est peu probable qu’il s’inverse bientôt.

« Dans un tel environnement, les maturités plus longues (5 à 10 ans) sont préférables. Sur le marché obligataire, lorsque les rendements augmentent, les investisseurs peuvent se permettre d’attendre de voir comment évolue la situation. Le temps joue en faveur des investisseurs. Cependant, nous devons être conscients que l’abandon de la répression financière signifie que certains seront laissés sur le bord de la route, encore plus lorsque frappera la récession », indique Kevin Thozet.

À l’aube de 2023, le « mur d’inquiétudes » persiste. L’attention des investisseurs reste portée sur l’inflation et le risque de récession, qui ne devrait pas affecter les trois grandes économies de la même manière, ni au même moment. Mais la désynchronisation s’accompagne des avantages de la diversification. Et avec la volatilité des marchés financiers émergent des opportunités pour lesquelles il faudra se montrer sélectif et extrêmement agile pour pouvoir les saisir ; ce qui est la définition même d’un gérant actif. Informations réglementaires Il ne constitue ni une offre de souscription, ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. CARMIGNAC GESTION 24, place Vendôme – F – 75001 Paris Tél : (+33) 01 42 86 53 35 – Société de gestion de portefeuille agréée par l’AMF. SA au capital de 15,000,000 € – RCS Paris B 349 501 676

« Contrairement au marché obligataire, le prix des actions n’intègre pas le scénario d’une grave récession, si bien que les investisseurs doivent se montrer prudents. Les actions japonaises pourraient bénéficier du regain de compétitivité de l’économie japonaise, dopée par la baisse du yen face au dollar, mais aussi de la demande domestique. La Chine sera l’une des rares zones où la croissance économique sera meilleure en 2023 qu’en 2022, et toutes choses égales par ailleurs, l’économie aura un impact sur les bénéfices des entreprises », déclare Kevin Thozet, membre du comité d’investissement de Carmignac.

Sur les marchés obligataires, les obligations d’entreprise offrent également des opportunités intéressantes, car du côté du risque, la hausse attendue des taux de défaut est déjà largement intégrée dans les prix actuels. Du côté des rendements, les rendements intégrés sont à des niveaux compatibles avec les perspectives à long terme des actions. Du côté des obligations souveraines, le ralentissement de la croissance économique est généralement lié à la baisse des rendements obligataires. Toutefois, compte tenu de l’environnement inflationniste, si le rythme du resserrement peut ralentir, voire s’arrêter, il est peu probable qu’il s’inverse bientôt.

« Dans un tel environnement, les maturités plus longues (5 à 10 ans) sont préférables. Sur le marché obligataire, lorsque les rendements augmentent, les investisseurs peuvent se permettre d’attendre de voir comment évolue la situation. Le temps joue en faveur des investisseurs. Cependant, nous devons être conscients que l’abandon de la répression financière signifie que certains seront laissés sur le bord de la route, encore plus lorsque frappera la récession », indique Kevin Thozet.

À l’aube de 2023, le « mur d’inquiétudes » persiste. L’attention des investisseurs reste portée sur l’inflation et le risque de récession, qui ne devrait pas affecter les trois grandes économies de la même manière, ni au même moment. Mais la désynchronisation s’accompagne des avantages de la diversification. Et avec la volatilité des marchés financiers émergent des opportunités pour lesquelles il faudra se montrer sélectif et extrêmement agile pour pouvoir les saisir ; ce qui est la définition même d’un gérant actif. Informations réglementaires Il ne constitue ni une offre de souscription, ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. CARMIGNAC GESTION 24, place Vendôme – F – 75001 Paris Tél : (+33) 01 42 86 53 35 – Société de gestion de portefeuille agréée par l’AMF. SA au capital de 15,000,000 € – RCS Paris B 349 501 676