2023 sera une année de récession mondiale, mais des opportunités d’investissement découleront de la désynchronisation qui se poursuit entre les trois plus grands blocs économiques : les États-Unis, la zone euro et la Chine. Pour saisir ces opportunités, il faudra toutefois savoir faire preuve de flexibilité et de sélectivité.

Perspectives économiques – Raphaël Gallardo, Chef économiste

Aux États-Unis, avec près de deux emplois disponibles pour chaque chômeur, le marché du travail reste très dynamique. Si cette situation favorise les travailleurs américains et l’augmentation des salaires, elle alimente également l’inflation dans le pays. Tandis que la Réserve fédérale (Fed) a fait de la lutte contre l’inflation son principal combat, les États-Unis pourraient connaître une baisse de l’activité plus forte que prévu l’année prochaine.

« Nous ne croyons pas au scénario selon lequel les États-Unis connaîtront une récession faible et courte au début de l’année prochaine. Nous pensons que l’économie américaine entrera en récession à la fin de cette année, mais avec un recul de l’activité beaucoup plus marqué et plus long que prévu par le consensus. Face à l’inflation, la Fed devra créer les conditions d’une vraie récession avec un taux de chômage bien au-dessus de 5 %, contre 3,5 % aujourd’hui, ce qui n’est pas envisagé actuellement par le consensus », déclare Raphaël Gallardo, économiste en chef chez Carmignac.

En Europe, les coûts énergétiques élevés devraient affecter les marges des entreprises et le pouvoir d’achat des ménages, déclenchant ainsi une récession ce trimestre et le suivant. La récession devrait être modérée, car les stocks élevés de gaz devraient empêcher les pénuries d’énergie. Toutefois, la reprise économique à partir du deuxième trimestre devrait être terne, les entreprises hésitant à embaucher et à investir en raison de l’incertitude persistante concernant l’approvisionnement en énergie et les coûts de financement.

« La faiblesse de la reprise et l’inflation liée à l’énergie continuant d’alimenter la structure des coûts, la Banque centrale européenne (BCE) sera confrontée à un environnement quasi ‘’stagflationniste’’. Le retour de l’activisme budgétaire pourrait également accroître la pression sur la BCE et entraîner un débat difficile sur la ‘’dominance fiscale’’ », explique M. Gallardo.

En Chine, l’économie dépend actuellement uniquement du secteur public, qui soutient la croissance grâce aux dépenses de projets d’infrastructure. Mais le secteur privé est en pleine récession.

« Le système de santé chinois n’étant pas en mesure de résister à une vague massive de contaminations liée à un assouplissement de la politique Zéro Covid pendant l’hiver, les autorités ont été contraintes de soutenir la croissance du PIB en adoptant un double pivot, monétaire et diplomatique. Elles ont accepté d’assouplir les conditions de liquidité et ont entamé une détente avec les États-Unis », explique Raphaël Gallardo. « Cela est de bon augure pour un retour progressif de la vitalité économique du pays. »

Nos stratégies d’investissement pour 2023 – Kevin Thozet, membre du comité d’investissement

Le scénario typique de récession associé à l’environnement décrit ci-dessus plaide en faveur d’un portefeuille avec un biais défensif. Sur le front obligataire, nous privilégions les obligations à long terme d’émetteurs bien notés. En ce qui concerne les actions, nous favorisons les sociétés et les secteurs offrant la plus grande résilience et sur les marchés des changes, les devises qui ont tendance à bénéficier d’un statut de valeur refuge.

Même si le contexte peut paraître morose, des opportunités d’investissement existent. Après une année 2022 marquée par le resserrement rapide et coordonné des politiques monétaires des banques centrales du monde entier, l’année 2023 verra ces mêmes banquiers centraux adopter une approche plus attentiste afin : 1) d’évaluer l’impact d’une hausse aussi rapide des taux d’intérêt, et 2) d’être conscients des risques de voir se matérialiser un atterrissage brutal. Cette évolution et le retour en territoire positif des rendements obligataires réels signifient que les marchés obligataires ont, dans une large mesure, retrouvé leur statut défensif. De même, la tendance désinflationniste de la première partie de l’année devrait tourner en faveur des actions de croissance.

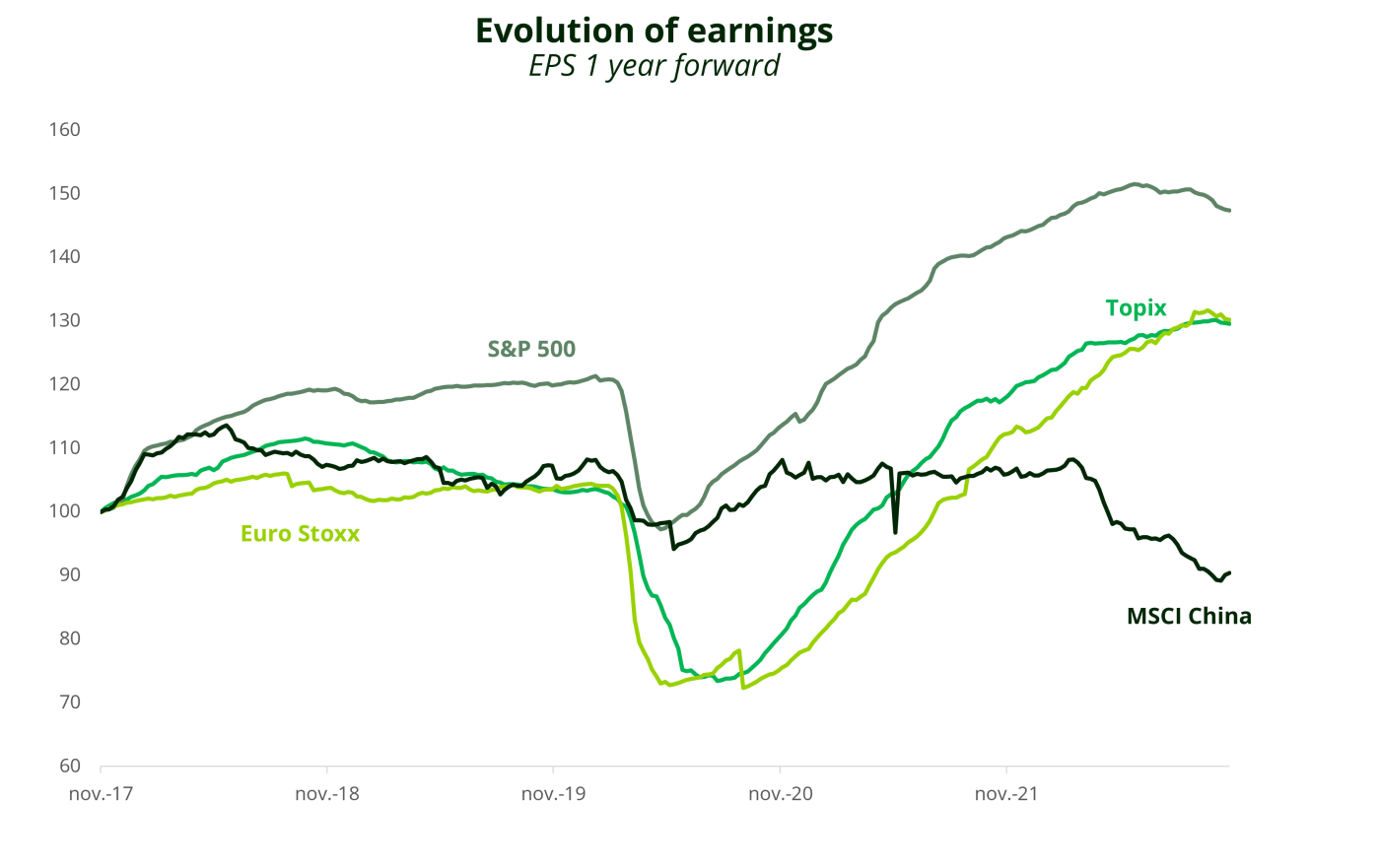

Sur les marchés d’actions, alors que la baisse des valorisations semble globalement cohérente avec un contexte de récession, il existe de grandes disparités entre les régions, surtout en ce qui concerne les bénéfices. Les perspectives de résultats restent élevées aux États-Unis et en Europe, ce qui n’est pas le cas en Chine, ni au Japon compte tenu de la baisse du yen. Bien que l’attention des investisseurs internationaux se concentre sur l’inflation et la dynamique de croissance du monde occidental, un regard vers l’Est pourrait s’avérer salutaire et offrir une diversification bienvenue.

« Contrairement au marché obligataire, le prix des actions n’intègre pas le scénario d’une grave récession, si bien que les investisseurs doivent se montrer prudents. Les actions japonaises pourraient bénéficier du regain de compétitivité de l’économie japonaise, dopée par la baisse du yen face au dollar, mais aussi de la demande domestique. La Chine sera l’une des rares zones où la croissance économique sera meilleure en 2023 qu’en 2022, et toutes choses égales par ailleurs, l’économie aura un impact sur les bénéfices des entreprises », déclare Kevin Thozet, membre du comité d’investissement de Carmignac.

Sur les marchés obligataires, les obligations d’entreprise offrent également des opportunités intéressantes, car du côté du risque, la hausse attendue des taux de défaut est déjà largement intégrée dans les prix actuels. Du côté des rendements, les rendements intégrés sont à des niveaux compatibles avec les perspectives à long terme des actions. Du côté des obligations souveraines, le ralentissement de la croissance économique est généralement lié à la baisse des rendements obligataires. Toutefois, compte tenu de l’environnement inflationniste, si le rythme du resserrement peut ralentir, voire s’arrêter, il est peu probable qu’il s’inverse bientôt.

« Dans un tel environnement, les maturités plus longues (5 à 10 ans) sont préférables. Sur le marché obligataire, lorsque les rendements augmentent, les investisseurs peuvent se permettre d’attendre de voir comment évolue la situation. Le temps joue en faveur des investisseurs. Cependant, nous devons être conscients que l’abandon de la répression financière signifie que certains seront laissés sur le bord de la route, encore plus lorsque frappera la récession », indique Kevin Thozet.

À l’aube de 2023, le « mur d’inquiétudes » persiste. L’attention des investisseurs reste portée sur l’inflation et le risque de récession, qui ne devrait pas affecter les trois grandes économies de la même manière, ni au même moment. Mais la désynchronisation s’accompagne des avantages de la diversification. Et avec la volatilité des marchés financiers émergent des opportunités pour lesquelles il faudra se montrer sélectif et extrêmement agile pour pouvoir les saisir ; ce qui est la définition même d’un gérant actif.

Informations réglementaires

Il ne constitue ni une offre de souscription, ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis.

CARMIGNAC GESTION 24, place Vendôme – F – 75001 Paris

Tél : (+33) 01 42 86 53 35 – Société de gestion de portefeuille agréée par l’AMF. SA au capital de 15,000,000 € – RCS Paris B 349 501 676