Cette mission d’entreprises au Tchad, qui se tiendra à N’Djamena du 16 au 18 septembre, sera conduite par Philippe Labonne, Président d’AGL et vice-président du Comité Afrique de MEDEF International. Cet évènement sera l’occasion pour les dirigeants de PME et ETI intéressés par les marchés francophones africains de rencontrer les décideurs tchadiens ainsi que les entreprises françaises déjà présentes sur place.

Alors que le pays était engagé dans une transition politique depuis le décès du Président M. Idriss Déby Itno en 2021, les élections présidentielles du 6 mai 2024 ont permis au Tchad d’entrer dans une nouvelle phase politique.

Avec un PIB estimé à 11 Mds € en 2022, le Tchad est la cinquième économie de la CEMAC (11,3 % du PIB régional). Largement dépendant de la production de pétrole qu’il exporte depuis 2003, le pays a connu une période de croissance importante (13,7% en moyenne) pour atteindre un pic en 2014. L’accord de restructuration de dette, conclu le 9 janvier 2023 avec ses créanciers au titre du Cadre commun, offre au Tchad de nouvelles perspectives d’emprunt pour soutenir sa croissance (5% en 2023) et impulser la nécessaire diversification de son économie. Pour ce faire, les autorités tchadiennes entendent œuvrer à l’amélioration du climat des affaires.

La priorité est mise sur :

- Le secteur agricole et agroalimentaire : l’élevage – deuxième poste d’exportation du pays – mais également la culture de céréales, du coton et de la gomme arabique). Ce secteur représente près de 50 % de l’économie tchadienne qui a le potentiel pour développer des produits agricoles à plus forte valeur ajoutée.

- Les projets d’énergie verte en particulier solaires pour renforcer son mix énergétique.

- Les Infrastructures de transports et de logistiques

- Rencontrer le nouveau gouvernement tchadien pour mieux comprendre ses attentes et ses priorités ;

- Rencontrer les principaux bailleurs de fonds du pays (Banque mondiale, AFD, Union européenne, BAD) ;

- Échanger avec le secteur privé français local : une vingtaine d’entreprises françaises sont déjà présentes dans les secteurs de l’agroalimentaire, du BTP, du commerce, de la distribution de produits pétroliers, des banques ou encore de la logistique.

- Rencontrer le secteur privé tchadien et échanger sur le climat des affaires

INFORMATIONS

Merci de nous faire parvenir avant le vendredi 30 août à 18h :

- La fiche profil entreprise complétée – Word & EN

- Une photo en version JPEG

- Un scan du passeport

- Vos plans de vols (n° vol + dates + horaires)

- Votre numéro de mobile (important en cas d’annulations/modifications)

Afin d’attirer toujours plus d’entreprises, Lisbonne propose des espaces d’exposition très divers. Des plus classiques comme le fameux Palais des Congrès qui s’est agrandi de 20 % en 2003, aux plus typiques comme la célèbre Tour de Belèm. La plupart de ces lieux historiques sont privatisables pour l’organisation d’événements d’entreprises.

Afin d’attirer toujours plus d’entreprises, Lisbonne propose des espaces d’exposition très divers. Des plus classiques comme le fameux Palais des Congrès qui s’est agrandi de 20 % en 2003, aux plus typiques comme la célèbre Tour de Belèm. La plupart de ces lieux historiques sont privatisables pour l’organisation d’événements d’entreprises.

Depuis la mise en place du gouvernement de transition, le Gabon a fait preuve de résilience et de détermination pour surmonter les défis économiques et politiques. Les réformes mises en place ont permis de restaurer la confiance des citoyens et des partenaires internationaux. Le climat des affaires s’est nettement amélioré, offrant un environnement propice aux investissements.

Les nouvelles mesures économiques visent à diversifier l’économie gabonaise, réduire la dépendance aux ressources naturelles et promouvoir des secteurs émergents. Cette stratégie de diversification, couplée à une gouvernance transparente et efficace, a repositionné le Gabon comme un pôle d’attraction pour les investisseurs étrangers.

Un Point d’Orgue à l’Élysée

Depuis la mise en place du gouvernement de transition, le Gabon a fait preuve de résilience et de détermination pour surmonter les défis économiques et politiques. Les réformes mises en place ont permis de restaurer la confiance des citoyens et des partenaires internationaux. Le climat des affaires s’est nettement amélioré, offrant un environnement propice aux investissements.

Les nouvelles mesures économiques visent à diversifier l’économie gabonaise, réduire la dépendance aux ressources naturelles et promouvoir des secteurs émergents. Cette stratégie de diversification, couplée à une gouvernance transparente et efficace, a repositionné le Gabon comme un pôle d’attraction pour les investisseurs étrangers.

Un Point d’Orgue à l’Élysée  Le point d’orgue de cette visite a eu lieu le vendredi 29 mai avec une rencontre entre le président gabonais et Emmanuel Macron à l’Élysée. Brice Oligui Nguema a été reçu avec les honneurs militaires, soulignant l’importance de cette rencontre au plus haut niveau de l’État français. Cet accueil chaleureux et solennel a renforcé les liens diplomatiques entre les deux nations, démontrant la volonté commune de renforcer les relations bilatérales.

Lors de cette rencontre, les deux présidents ont discuté de plusieurs sujets cruciaux, notamment la coopération économique, les investissements étrangers, et les initiatives conjointes pour le développement durable. Emmanuel Macron a salué les efforts du gouvernement de transition gabonais pour rétablir la stabilité et favoriser un environnement propice aux affaires. Brice Oligui Nguema, quant à lui, a réaffirmé l’engagement du Gabon à poursuivre les réformes économiques et à promouvoir des partenariats bénéfiques avec la France.

Une Vision d’Avenir Partagée

La visite de Brice Oligui Nguema en France et le succès du Forum Gabon France marquent un jalon important dans la revitalisation des relations économiques entre les deux nations. Les partenariats scellés et les projets lancés augurent d’un avenir prometteur pour le Gabon. Les investisseurs ont désormais une vision claire de la stabilité et du potentiel de croissance du pays.

En conclusion, cette visite a non seulement renforcé les liens économiques franco-gabonais, mais elle a aussi démontré que le Gabon est sur la voie d’une renaissance économique durable. Grâce à un leadership déterminé et à une vision stratégique, le Gabon offre aujourd’hui un cadre sécurisé et attractif pour les investissements, consolidant ainsi sa place sur la scène internationale.

Le point d’orgue de cette visite a eu lieu le vendredi 29 mai avec une rencontre entre le président gabonais et Emmanuel Macron à l’Élysée. Brice Oligui Nguema a été reçu avec les honneurs militaires, soulignant l’importance de cette rencontre au plus haut niveau de l’État français. Cet accueil chaleureux et solennel a renforcé les liens diplomatiques entre les deux nations, démontrant la volonté commune de renforcer les relations bilatérales.

Lors de cette rencontre, les deux présidents ont discuté de plusieurs sujets cruciaux, notamment la coopération économique, les investissements étrangers, et les initiatives conjointes pour le développement durable. Emmanuel Macron a salué les efforts du gouvernement de transition gabonais pour rétablir la stabilité et favoriser un environnement propice aux affaires. Brice Oligui Nguema, quant à lui, a réaffirmé l’engagement du Gabon à poursuivre les réformes économiques et à promouvoir des partenariats bénéfiques avec la France.

Une Vision d’Avenir Partagée

La visite de Brice Oligui Nguema en France et le succès du Forum Gabon France marquent un jalon important dans la revitalisation des relations économiques entre les deux nations. Les partenariats scellés et les projets lancés augurent d’un avenir prometteur pour le Gabon. Les investisseurs ont désormais une vision claire de la stabilité et du potentiel de croissance du pays.

En conclusion, cette visite a non seulement renforcé les liens économiques franco-gabonais, mais elle a aussi démontré que le Gabon est sur la voie d’une renaissance économique durable. Grâce à un leadership déterminé et à une vision stratégique, le Gabon offre aujourd’hui un cadre sécurisé et attractif pour les investissements, consolidant ainsi sa place sur la scène internationale.

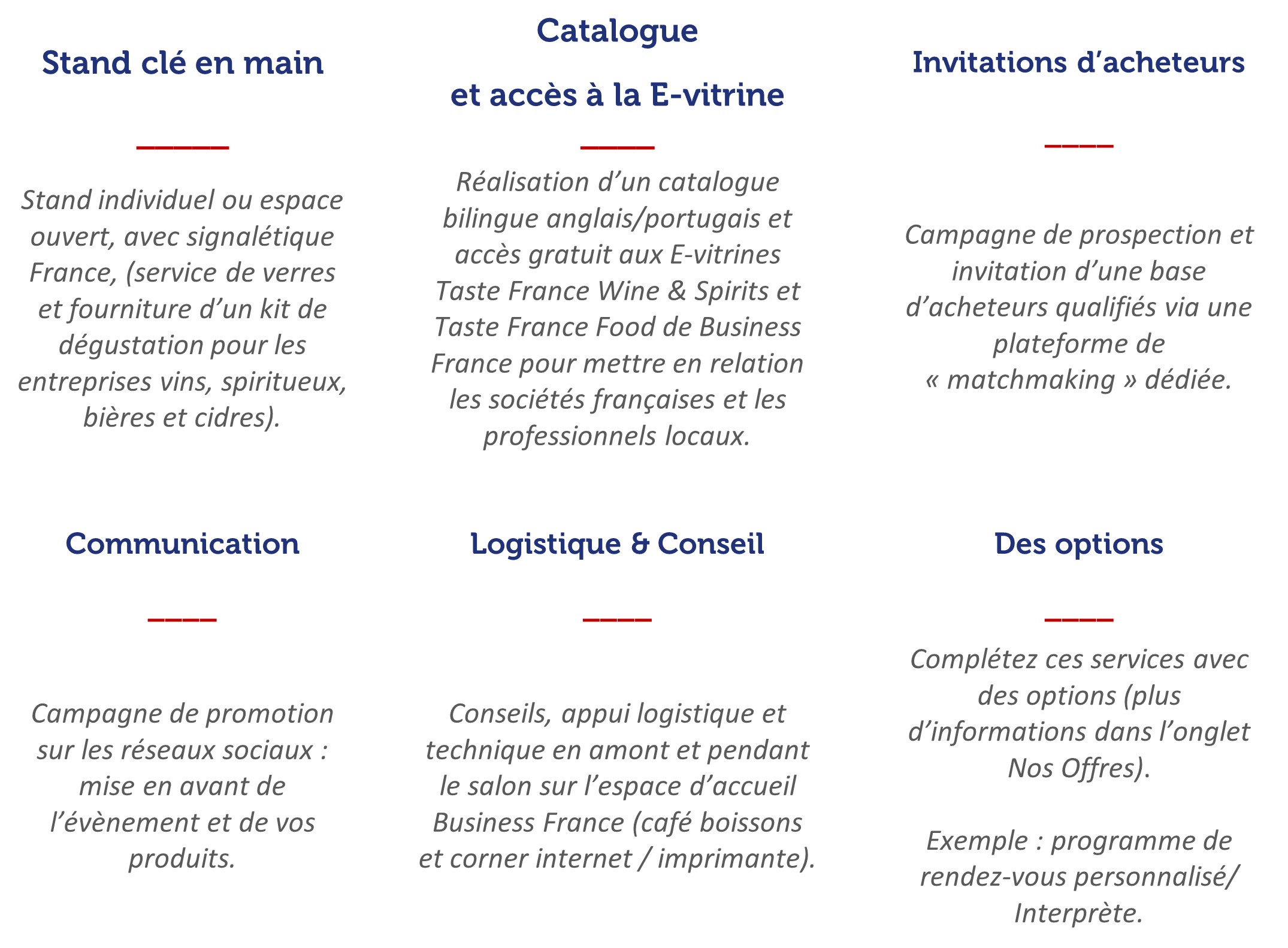

Exposer sur le Pavillon France d’APAS 2024, c’est rejoindre un groupement d’entreprises françaises réunies sous une bannière reconnue, permettant ainsi d’accroître votre visibilité. Profitez d’une offre de stand clé en main adaptée à votre besoin ainsi qu’un ensemble de services connexes :

Exposer sur le Pavillon France d’APAS 2024, c’est rejoindre un groupement d’entreprises françaises réunies sous une bannière reconnue, permettant ainsi d’accroître votre visibilité. Profitez d’une offre de stand clé en main adaptée à votre besoin ainsi qu’un ensemble de services connexes :