Comme pour chaque nouvelle année, La loi de finances pour 2023 et la loi de financement de la Sécurité sociale pour 2023 ont été publiées avec leur lot de nouvelles mesures concernant les PME et ETI ainsi que l’ensemble des entreprises. Voici un récapitulatif des principales mesures adoptées pour 2023. L’impôt sur les bénéfices

- Détermination du résultat imposable et subventions

Les subventions d’équipement accordées à une entreprise par l’Union européenne (UE), l’État, les collectivités publiques ou tout autre organisme public pour la création ou l’achat d’immobilisations déterminées ne sont pas comprises, dès lors que l’entreprise opte en ce sens, dans les résultats de l’exercice en cours à la date de leur attribution.

Dans ce cas, les entreprises bénéficient d’une possibilité « d’étalement » (on parle aussi « d’imposition échelonnée »).

Schématiquement, si ses subventions sont utilisées pour créer ou acheter une immobilisation amortissable, elles sont rapportées aux bénéfices imposables en même temps et au même rythme que celui auquel l’immobilisation en cause est amortie.

À l’inverse, si elles sont affectées à la création ou à l’achat d’une immobilisation qui n’est pas amortissable, elles sont rapportées par fractions égales au bénéfice imposable des années pendant lesquelles l’immobilisation en question est inaliénable (conformément à ce qui est prévu au contrat qui accorde la subvention). A défaut, elles sont rapportées par fractions égales aux bénéfices des 10 années qui suivent celle de l’attribution de la subvention.

Désormais ce dispositif « d’étalement » s’applique :

- aux subventions d’équipements accordées par l’Union européenne ou les organismes créés par ses institutions, l’État, les collectivités publiques ou tout organisme public ;

- aux sommes perçues en raison d’opérations permettant la réalisation d’économies d’énergie ouvrant droit à l’attribution de certificats d’économies d’énergies, lorsqu’elles sont affectées à la création ou à l’acquisition d’immobilisations.

- Taux réduit d’impôt sur les sociétés

Pour les exercices ouverts à compter du 1er janvier 2022, le taux normal de l’impôt sur les sociétés (IS) est fixé à 25 %.

Par exception, pour les sociétés qui ont réalisé un chiffre d’affaires qui n’excède pas 10 M€ au cours de l’exercice ou de la période d’imposition, et toutes conditions par ailleurs remplies, le taux d’imposition est réduit à 15 % dans la limite de 42 500 € (au lieu de 38 120 €) de bénéfice imposable par période de 12 mois.

Crédit d’impôt pour la formation des dirigeants

Le crédit d’impôt formation des dirigeants ne devait s’appliquer qu’aux heures de formation effectuées jusqu’au 31 décembre 2022. Finalement, il s’appliquera aux heures de formation effectuées jusqu’au 31 décembre 2024.

Crédit d’impôt pour la rénovation énergétique des bâtiments

La loi de finances pour 2021 avait mis en place un crédit d’impôt exceptionnel à destination des TPE et PME, tous secteurs d’activités confondus, soumises à l’impôt sur le revenu (IR) ou à l’impôt sur les sociétés (IS), propriétaires ou locataires des locaux, qui engageaient certains travaux d’amélioration de l’efficacité énergétique de certains bâtiments entre le 1er octobre 2020 et le 31 décembre 2021.

Cet avantage fiscal est tout simplement réactivé. Ainsi, il s’appliquera, à l’identique, aux dépenses de travaux engagées entre le 1er janvier 2023 et le 31 décembre 2024.

Crédit d’impôt pour investissements en Corse

Le crédit d’impôt pour certains investissements réalisés et exploités en Corse (CIIC) qui profite, sous conditions, aux TPE-PME et qui devait prendre fin le 31 décembre 2023 est prolongé pour 4 années supplémentaires, soit jusqu’au 31 décembre 2027.

Cet avantage n’est pas applicable aux investissements réalisés pour la gestion et la location de meublés de tourisme situés en Corse.

Toutefois, il est désormais précisé que les établissements de tourisme, gérés par un exploitant unique, qui comportent des bâtiments d’habitation individuels ou collectifs dotés d’un minimum d’équipements et de services communs et qui regroupent, en un ensemble homogène, des locaux à usage collectif et des locaux d’habitation meublés loués à une clientèle touristique (qui n’y élit pas domicile), ne sont pas concernés par cette exclusion.

Pour finir, notez que les investissements réalisés pour les besoins des activités de transport aérien visant à assurer les évacuations sanitaires d’urgence faisant l’objet d’un marché public avec les centres hospitaliers d’Ajaccio et de Bastia sont éligibles au bénéfice du CIIC.

Jeunes entreprises innovantes

Les dispositifs d’exonération d’impôt sur les bénéfices, de taxe foncière et de cotisation foncière des entreprises attachés au statut de jeunes entreprises innovantes (JEI) sont prolongés jusqu’au 31 décembre 2025.

Pour les entreprises créées à compter du 1er janvier 2023, et concernant l’exonération d’impôt sur les bénéfices, le critère d’âge des JEI est abaissé à 8 ans (au lieu de 11 ans).

Réduction d’impôt mécénat

Les entreprises assujetties à l’impôt sur le revenu ou à l’impôt sur les sociétés peuvent bénéficier, sous conditions, d’une réduction d’impôt sur les bénéfices au titre des dons consentis au profit d’œuvres ou d’organismes d’intérêt général, de fondations ou d’associations d’utilité publique, etc.

À compter du 1er janvier 2023, la liste des organismes « éligibles » est élargie.

Ainsi, les entreprises pourront bénéficier de cette réduction d’impôt, toutes conditions remplies, pour les dons consentis aux communes, syndicats intercommunaux de gestion forestière, syndicats mixtes de gestion forestière et groupements syndicaux forestiers pour la réalisation, dans le cadre d’une activité d’intérêt général concourant à la défense de l’environnement naturel, d’opérations d’entretien, de renouvellement ou de reconstitution de bois et forêts présentant des garanties de gestion durable, ou pour l’acquisition de bois et forêts destinés à être intégrés dans le périmètre d’un document d’aménagement approuvé.

La TVA

- Obligations en matière de facturation

L’émission d’une facture électronique nécessite que l’authenticité de son origine, l’intégrité de son contenu et sa lisibilité soient garanties, à compter de son émission et jusqu’au terme de sa période de conservation.

Le respect de ces impératifs peut aujourd’hui s’effectuer par le biais de 3 moyens distincts, à savoir :

- l’utilisation d’une signature électronique avancée créée par un dispositif sécurisé et fondée sur un certificat électronique qualifié ;

- l’utilisation d’une forme de message structurée selon une norme convenue entre les parties (format EDI), qui peut être traité automatiquement dans des conditions strictement encadrées ;

- l’utilisation d’autres moyens, à la condition toutefois que des contrôles documentés et permanents soient mis en place par l’entreprise afin d’établir une piste d’audit fiable (PAF) entre la facture émise ou reçue et la réalisation de l’opération qui en est à la source.

Pour les documents et pièces établis à compter du 31 décembre 2022, un 4e moyen permettant de s’assurer du respect des impératifs d’authenticité, d’intégrité et de lisibilité s’ajoute à la liste. Il s’agit du recours à la procédure de cachet électronique qualifié au sens de la réglementation européenne.

De plus, les livres, registres, documents ou pièces sur lesquels peuvent s’exercer les droits de communication, d’enquête et de contrôle de l’administration doivent être conservés pendant un délai de 6 ans à compter de la date de la dernière opération mentionnée dessus ou de la date à laquelle les documents ou pièces ont été établis.

À compter du 31 décembre 2022, lorsque ces livres, registres, documents ou pièces sont établis ou reçus sur support informatique, ils doivent être conservés sous cette forme pendant un délai de 6 ans à compter de la date de la dernière opération mentionnée ou de la date à laquelle les documents ou pièces ont été établis.

Les sociétés membres du groupe TVA doivent désigner un représentant chargé d’accomplir toutes les obligations déclaratives et de paiement en matière de TVA.

À compter du 1er janvier 2024, la date à laquelle le représentant doit transmettre à l’administration la liste des membres du groupe est modifiée. Initialement fixée au 31 janvier, elle est finalement arrêtée au 10 janvier.

Les modalités de contrôle du groupe font également l’objet d’aménagements.

Le Gouvernement doit remettre au Parlement, avant le 30 juin 2023, un rapport évaluant les conditions de mise en place d’un dispositif dit de « TVA circulaire ».

Ce dispositif permettrait, dans le cadre d’une filière donnée, de faire bénéficier d’un taux réduit de TVA les produits qui permettent de diminuer les externalités négatives en matière environnementale ou en matière de santé publique, du fait de leur éco-conception ou de l’usage de matériaux issus du recyclage.

Les impôts locaux

La contribution économique territoriale (CET) se compose de la cotisation sur la valeur ajoutée des entreprises (CVAE) et de la cotisation foncière des entreprises (CFE).

Pour améliorer la compétitivité des entreprises françaises, la loi de finances pour 2023 supprime la CVAE en 2 temps :

- pour la CVAE due au titre de 2023, le taux d’imposition est divisé par 2 ;

- à compter de 2024, les entreprises redevables de la CET ne payeront plus que la cotisation foncière des entreprises, la CVAE sera définitivement supprimée.

- Plafonnement de la CET en fonction de la valeur ajoutée

Actuellement les entreprises redevables de la CET (contribution économique territoriale) bénéficient d’un dégrèvement lorsque la somme de leur CFE (cotisation foncière des entreprises) et de leur CVAE (cotisation sur la valeur ajoutée des entreprises) est supérieure à 2 % de leur valeur ajoutée : il s’agit du « plafonnement de la CET en fonction de la valeur ajoutée ».

Pour la CET due au titre de 2023, le taux du plafonnement est abaissé à 1,625 % (au lieu de 2 %).

À compter de 2024, et au regard de la suppression de la CVAE, il ne sera plus question de « plafonnement de la CET en fonction de la valeur ajoutée », mais de « plafonnement de la CFE en fonction de la valeur ajoutée ».

Dans ce cadre, pour la CFE due au titre de 2024 et des années suivantes, le taux du plafonnement est abaissé à 1,25 % (au lieu de 1, 625 %).

- Valeur locative des locaux professionnels

Actuellement, il est prévu que l’année qui suit le renouvellement des Conseils municipaux, la délimitation des secteurs d’évaluation des locaux professionnels, les tarifs par mètre carré, ainsi que la définition des parcelles auxquelles s’applique un coefficient de localisation doivent être revus.

Les résultats de cette actualisation sont normalement pris en compte pour l’établissement des bases d’imposition de l’année suivante.

À titre dérogatoire, les résultats de l’actualisation réalisée en 2022 sont pris en compte pour l’établissement des bases d’imposition de l’année 2025 (et non de l’année 2023).

Les taxes diverses en 2023

- Taxe annuelle sur les bureaux

À compter des impositions établies au titre de l’année 2023, une nouvelle taxe est mise en place sur le même modèle que « la taxe annuelle sur les locaux à usage de bureaux, les locaux commerciaux, les locaux de stockage et les surfaces de stationnement applicable en Île-de-France ».

Cette nouvelle taxe est perçue dans les limites territoriales des départements des Bouches-du-Rhône, du Var et des Alpes-Maritimes.

Quant à la taxe annuelle sur les bureaux en Ile-de-France, une nouvelle exonération est mise en place concernant les emplacements attenants à un local commercial et aménagés pour l’exercice d’activités sportives.

Les mesures sociales pour 2023

- Compte personnel de formation

Les droits inscrits sur le compte personnel de formation permettent à son titulaire de financer une formation éligible au compte.

Dorénavant, le titulaire de ce compte participe au financement de la formation en question dans les conditions suivantes :

- la participation peut être proportionnelle au coût de la formation (dans la limite d’un plafond) ou fixée forfaitairement ;

- la participation n’est due ni par les demandeurs d’emploi, ni par les titulaires de compte lorsque la formation fait l’objet d’un abondement en droits complémentaires (financé, par exemple, par l’employeur, un opérateur de compétences, etc.).

- Mesures relatives au pouvoir d’achat

Pour rappel, la loi dite « pouvoir d’achat » a prévu des déductions forfaitaires de cotisations patronales sur les heures supplémentaires pour les entreprises d’au moins 20 et de moins de 250 salariés.

Pour les cotisations dues au titre des périodes courant à compter du 1er octobre 2022, ces déductions s’imputent sur les sommes dues par les employeurs pour chaque salarié concerné au titre de l’ensemble de la rémunération versée concernant les heures supplémentaires, et non plus sur la seule majoration de salaire.

Ces déductions s’appliquent également au rachat de RTT intervenant dans le cadre du dispositif de monétisation des RTT mis en place récemment.

- Recouvrement des cotisations sociales

Dans le cadre de la réforme liée au recouvrement des cotisations sociales, il est prévu que l’Urssaf assure le recouvrement des cotisations et contributions sociales des salariés expatriés qui relèvent du champ d’application des accords nationaux interprofessionnels étendus et élargis qui instituent les régimes de retraite complémentaire des salariés.

En outre, l’Urssaf assure la vérification de l’exhaustivité, de la conformité et de la cohérence des informations déclarées par les employeurs, ainsi que la correction, selon certaines conditions, des erreurs ou anomalies susceptibles d’affecter les montants des cotisations, versements et contributions pour lesquels elle est compétente, ainsi que le contrôle des mêmes montants, sauf lorsque celui-ci est confié par la loi à un autre organisme.

Enfin, certaines cotisations et contributions dues aux institutions de retraite complémentaire et leurs fédérations doivent prochainement faire l’objet d’un contrôle et d’un recouvrement par l’Urssaf. Cette nouvelle mesure ne sera applicable que pour les cotisations et contributions dues au titre des périodes d’activité courant à compter du 1er janvier 2024.

- Forfait social sur les abondements au plan d’épargne entreprise

Le plan d’épargne entreprise est alimenté par :

- des versements volontaires des bénéficiaires adhérents au plan ;

- des abondements de l’entreprise qui s’apparentent à des versements complémentaires à ceux des bénéficiaires ;

- l’affectation des sommes issues de l’intéressement, de la participation des salariés aux résultats de l’entreprise, du transfert d’épargne salariale.

Les abondements versés par l’entreprise en complément des versements des adhérents ne sont pas soumis aux cotisations sociales : ils sont en principe soumis au forfait social au taux de droit commun de 20 %.

Toutefois, ce taux est porté à 10 % si l’entreprise abonde la contribution volontaire des bénéficiaires du plan pour l’acquisition d’actions ou de certificats d’investissement émis par elle (ou par une entreprise incluse dans le même périmètre de consolidation).

À titre dérogatoire, pour les années 2021 à 2023, le forfait social au taux de 10 % ne s’applique pas aux abondements complémentaires aux versements volontaires des salariés pour l’acquisition de titres de l’entreprise (ou d’une entreprise incluse dans le même périmètre de consolidation).

2 dérogations, mises en place temporairement pendant la crise sanitaire et qui devaient prendre fin le 31 décembre 2022, sont finalement pérennisées.

La 1re concerne les employeurs publics de salariés de droit privé et la 2nde concerne les salariés qui sont employés par une entreprise qui n’a pas d’établissement en France.

Ces nouveautés s’appliquent aux demandes d’autorisation de placement en activité partielle déposées à l’autorité administrative à compter du 1er janvier 2023 et au titre des heures chômées à compter de cette même date.

Source :

Après deux ans de baisse sur le marché chinois, les indicateurs repassent au vert. Le pays a mis un terme au durcissement de sa règlementation, mis en place des mesures de soutien au secteur immobilier et a finalement levé sa politique « zéro Covid », signe de renouveau pour sa demande intérieure, fortement soutenue par la politique de Pékin.

L’Épargne excédentaire accumulée par les ménages chinois lors des trois années de confinement et la reprise du marché du travail, qui avait été sensiblement affecté par la situation sanitaire, devraient ainsi contribuer au rebond de la consommation.

Et la Chine compte de nombreuses sociétés orientées vers la consommation intérieure, comme :

Après deux ans de baisse sur le marché chinois, les indicateurs repassent au vert. Le pays a mis un terme au durcissement de sa règlementation, mis en place des mesures de soutien au secteur immobilier et a finalement levé sa politique « zéro Covid », signe de renouveau pour sa demande intérieure, fortement soutenue par la politique de Pékin.

L’Épargne excédentaire accumulée par les ménages chinois lors des trois années de confinement et la reprise du marché du travail, qui avait été sensiblement affecté par la situation sanitaire, devraient ainsi contribuer au rebond de la consommation.

Et la Chine compte de nombreuses sociétés orientées vers la consommation intérieure, comme :

Le

Le  Principaux risques du Fonds

Principaux risques du Fonds Principaux risques du Fonds

Principaux risques du Fonds

« Nous ne croyons pas au scénario selon lequel les États-Unis connaîtront une récession faible et courte au début de l’année prochaine. Nous pensons que l’économie américaine entrera en récession à la fin de cette année, mais avec un recul de l’activité beaucoup plus marqué et plus long que prévu par le consensus. Face à l’inflation, la Fed devra créer les conditions d’une vraie récession avec un taux de chômage bien au-dessus de 5 %, contre 3,5 % aujourd’hui, ce qui n’est pas envisagé actuellement par le consensus », déclare Raphaël Gallardo, économiste en chef chez

« Nous ne croyons pas au scénario selon lequel les États-Unis connaîtront une récession faible et courte au début de l’année prochaine. Nous pensons que l’économie américaine entrera en récession à la fin de cette année, mais avec un recul de l’activité beaucoup plus marqué et plus long que prévu par le consensus. Face à l’inflation, la Fed devra créer les conditions d’une vraie récession avec un taux de chômage bien au-dessus de 5 %, contre 3,5 % aujourd’hui, ce qui n’est pas envisagé actuellement par le consensus », déclare Raphaël Gallardo, économiste en chef chez

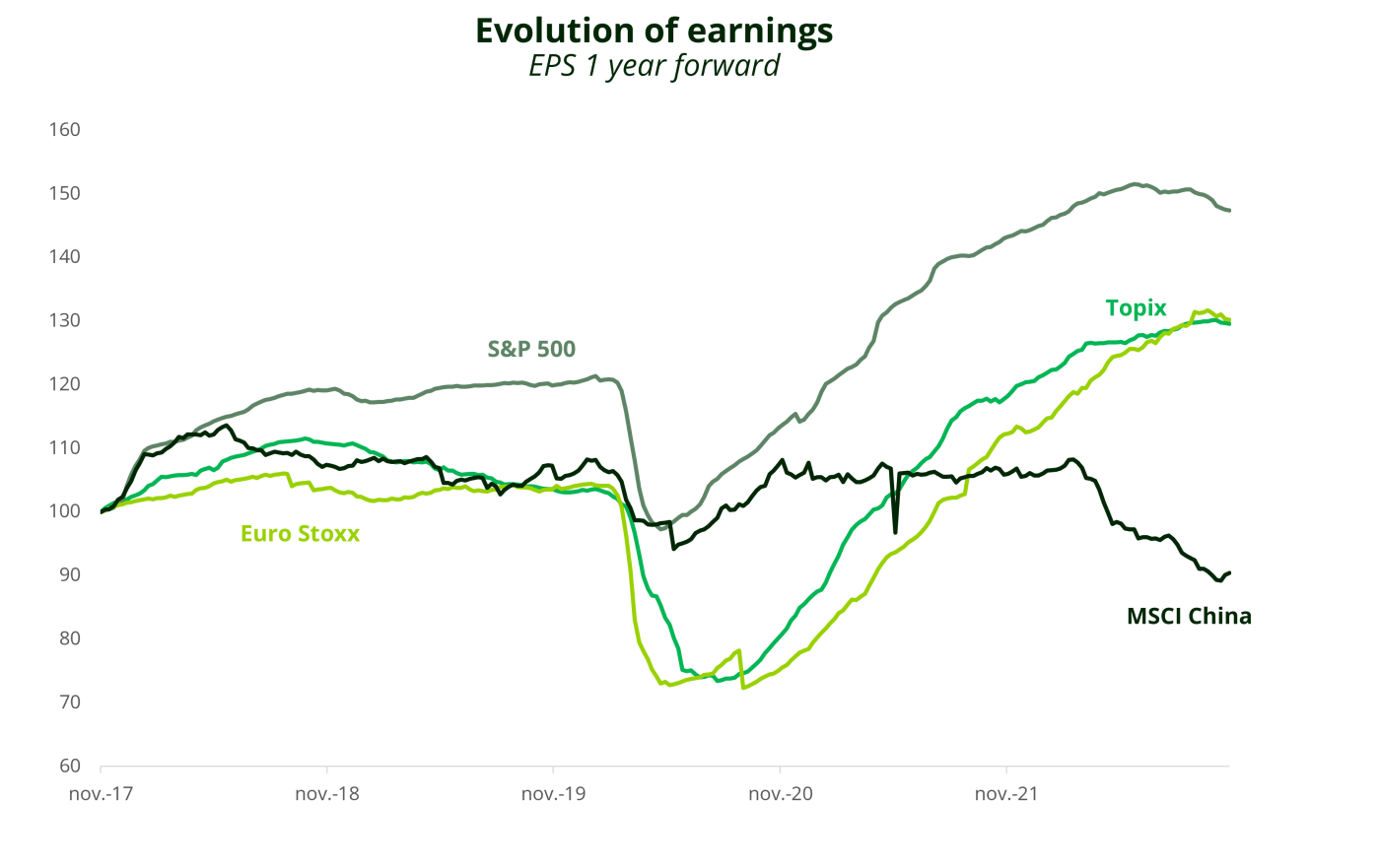

« Contrairement au marché obligataire, le prix des actions n’intègre pas le scénario d’une grave récession, si bien que les investisseurs doivent se montrer prudents. Les actions japonaises pourraient bénéficier du regain de compétitivité de l’économie japonaise, dopée par la baisse du yen face au dollar, mais aussi de la demande domestique. La Chine sera l’une des rares zones où la croissance économique sera meilleure en 2023 qu’en 2022, et toutes choses égales par ailleurs, l’économie aura un impact sur les bénéfices des entreprises », déclare Kevin Thozet, membre du comité d’investissement de Carmignac.

Sur les marchés obligataires, les obligations d’entreprise offrent également des opportunités intéressantes, car du côté du risque, la hausse attendue des taux de défaut est déjà largement intégrée dans les prix actuels. Du côté des rendements, les rendements intégrés sont à des niveaux compatibles avec les perspectives à long terme des actions. Du côté des obligations souveraines, le ralentissement de la croissance économique est généralement lié à la baisse des rendements obligataires. Toutefois, compte tenu de l’environnement inflationniste, si le rythme du resserrement peut ralentir, voire s’arrêter, il est peu probable qu’il s’inverse bientôt.

« Dans un tel environnement, les maturités plus longues (5 à 10 ans) sont préférables. Sur le marché obligataire, lorsque les rendements augmentent, les investisseurs peuvent se permettre d’attendre de voir comment évolue la situation. Le temps joue en faveur des investisseurs. Cependant, nous devons être conscients que l’abandon de la répression financière signifie que certains seront laissés sur le bord de la route, encore plus lorsque frappera la récession », indique Kevin Thozet.

À l’aube de 2023, le « mur d’inquiétudes » persiste. L’attention des investisseurs reste portée sur l’inflation et le risque de récession, qui ne devrait pas affecter les trois grandes économies de la même manière, ni au même moment. Mais la désynchronisation s’accompagne des avantages de la diversification. Et avec la volatilité des marchés financiers émergent des opportunités pour lesquelles il faudra se montrer sélectif et extrêmement agile pour pouvoir les saisir ; ce qui est la définition même d’un gérant actif. Informations réglementaires Il ne constitue ni une offre de souscription, ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. CARMIGNAC GESTION 24, place Vendôme – F – 75001 Paris Tél : (+33) 01 42 86 53 35 – Société de gestion de portefeuille agréée par l’AMF. SA au capital de 15,000,000 € – RCS Paris B 349 501 676

« Contrairement au marché obligataire, le prix des actions n’intègre pas le scénario d’une grave récession, si bien que les investisseurs doivent se montrer prudents. Les actions japonaises pourraient bénéficier du regain de compétitivité de l’économie japonaise, dopée par la baisse du yen face au dollar, mais aussi de la demande domestique. La Chine sera l’une des rares zones où la croissance économique sera meilleure en 2023 qu’en 2022, et toutes choses égales par ailleurs, l’économie aura un impact sur les bénéfices des entreprises », déclare Kevin Thozet, membre du comité d’investissement de Carmignac.

Sur les marchés obligataires, les obligations d’entreprise offrent également des opportunités intéressantes, car du côté du risque, la hausse attendue des taux de défaut est déjà largement intégrée dans les prix actuels. Du côté des rendements, les rendements intégrés sont à des niveaux compatibles avec les perspectives à long terme des actions. Du côté des obligations souveraines, le ralentissement de la croissance économique est généralement lié à la baisse des rendements obligataires. Toutefois, compte tenu de l’environnement inflationniste, si le rythme du resserrement peut ralentir, voire s’arrêter, il est peu probable qu’il s’inverse bientôt.

« Dans un tel environnement, les maturités plus longues (5 à 10 ans) sont préférables. Sur le marché obligataire, lorsque les rendements augmentent, les investisseurs peuvent se permettre d’attendre de voir comment évolue la situation. Le temps joue en faveur des investisseurs. Cependant, nous devons être conscients que l’abandon de la répression financière signifie que certains seront laissés sur le bord de la route, encore plus lorsque frappera la récession », indique Kevin Thozet.

À l’aube de 2023, le « mur d’inquiétudes » persiste. L’attention des investisseurs reste portée sur l’inflation et le risque de récession, qui ne devrait pas affecter les trois grandes économies de la même manière, ni au même moment. Mais la désynchronisation s’accompagne des avantages de la diversification. Et avec la volatilité des marchés financiers émergent des opportunités pour lesquelles il faudra se montrer sélectif et extrêmement agile pour pouvoir les saisir ; ce qui est la définition même d’un gérant actif. Informations réglementaires Il ne constitue ni une offre de souscription, ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. CARMIGNAC GESTION 24, place Vendôme – F – 75001 Paris Tél : (+33) 01 42 86 53 35 – Société de gestion de portefeuille agréée par l’AMF. SA au capital de 15,000,000 € – RCS Paris B 349 501 676