On le sait, les PME sont au cœur de l’économie française : elles sont implantées sur l’ensemble du territoire et représentent un important vivier de créativité, d’innovation et d’emplois. Cependant elles doivent faire face à des défis importants pour passer à l’échelle supérieure et devenir des ETI. Avec le programme « ETIncelles », l’État accompagne des petites et moyennes entreprises (PME) de croissance dans leur développement pour devenir des entreprises de taille intermédiaire (ETI).

Devant de nombreux dirigeants de PME, Emmanuel Macron a lancé le programme ETIncelles, visant à accélérer la croissance ces entreprises et à multiplier les entreprises de taille intermédiaire (ETI) en France en levant les « freins administratifs » contrariant la croissance des petites et moyennes entreprises (PME). « Tout le temps passé sur l’administratif, c’est du temps qu’on vous fait perdre », a-t-il déclaré devant une centaine de chefs d’entreprises invités à l’Élysée.

Pour Olivia Grégoire, la ministre chargée des PME présente également pour l’évènement de lancement, « Il n’y a pas de petits soucis, il n’y a que des vrais petits problèmes qui sont parfois autant de cailloux dans votre développement. Alors la mission d’ETIncelles est simple : vous accompagner pour lever ces cailloux sur le chemin de votre développement »

QU’EST-CE QUE LE PROGRAMME « ETINCELLES » ?

Créé en 2023, le programme « ETIncelles » est une initiative de l’État destinée aux PME qui ont l’ambition et la volonté de devenir des ETI. Il a pour objectif d’accompagner les PME de croissance dans leur développement, de les aider à lever les freins administratifs et ainsi maximiser leur potentiel. Les PME du programme bénéficient d’un accompagnement personnalisé par un interlocuteur unique dont le but est de fluidifier au maximum leurs échanges avec l’ensemble des services de l’État. Le dispositif s’appuie sur un large réseau de correspondants ETIncelles, dans les organismes publics et les principales administrations, qui déploient leur expertise auprès des entreprises du programme et les accompagnent dans la résolution des problématiques qu’elles rencontrent. Enfin, le programme vise au partage d’informations et à la création d’une communauté des PME de croissance : organisation de webinaires et événements entre pairs pour favoriser le partage d’expérience et de bonnes pratiques.POURQUOI DÉVELOPPER ET RENFORCER LA PRÉSENCE DES ETI EN FRANCE ?

À mi-chemin entre les PME et les grands groupes, les ETI comptent entre 250 et 4 999 salariés. Actif stratégique pour la France, elles emploient plus de 3,24 millions de personnes, représentent environ 25% de l’emploi salarié et génèrent 30 % du chiffre d’affaires de l’ensemble des entreprises nationales. Les ETI sont implantées dans l’ensemble du territoire : ce sont les « grandes entreprises » de nos territoires (60% sont situées hors Île-de-France). Elles produisent de manière importante en France et et œuvrent donc à la réindustrialisation de notre pays. Enfin, les ETI couvrent de nombreux secteurs d’activités favorisant l’emploi, direct et indirect, au sein des écosystèmes locaux des PME et des très petites entreprises (TPE). En France, le nombre d’ETI croît mais reste inférieur (environ 5 600) à celui de nos voisins européens dont l’Allemagne, le Royaume-Uni et l’Italie. Le programme « ETIncelles » est né de ce constat mais vise plus largement à renforcer le tissu économique français, à favoriser la croissance et la création de nouvelles opportunités dans l’ensemble des territoires. D’ici 2027, l’objectif est d’accompagner 500 PME présentant un fort potentiel de croissance, les soutenir dans leur trajectoire et les transformer en ETI.COMMENT FONCTIONNE LE PROGRAMME « ETINCELLES » ?

L’équipe ETIncelles est composée de référents au sein des Services économiques de l’État en région (SEER) et d’une équipe centrale au sein de la Direction générale des Entreprises (DGE). L’ensemble de l’équipe a pour mission d’accompagner individuellement les entreprises du programme. Elle joue un rôle de liaison entre les PME et les différents organismes publics qui détiennent les compétences nécessaires. Le programme comprend :

- Un suivi individualisé par un interlocuteur unique. Il réalise un entretien de diagnostic avec la PME, lors de son entrée dans le programme, pour lui proposer des solutions opérationnelles répondant à ses besoins. Il effectue les actions nécessaires pour faire avancer les demandes et assure leur suivi dans le temps.

- Une mobilisation d’un large réseau de correspondants ETIncelles dans les organismes et administrations publics. Ils apportent des solutions aux PME et déploient une offre de services dédiés auprès d’entreprises.

- Un partage d’informations et des temps d’échange entre pairs. Ces rencontres, organisées au niveau régional entre les PME du programme, ont pour objectif de fédérer les communautés régionales ETIncelles et de favoriser le partage d’expérience et de bonnes pratiques.

QUELS CRITÈRES POUR INTÉGRER LE PROGRAMME « ETINCELLES » ?

Les PME qui ont rejoint le programme ont été rigoureusement sélectionnées selon quatre critères :- Connaître une forte croissance et continuer à se développer pour devenir une ETI ;

- Avoir un effectif compris entre 60 et 220 salariés ;

- Être présent ou avoir la volonté de se développer sur les marchés à l’export ;

- Consacrer une part importante des dépenses à la recherche et au développement (R&D).

PME et ETI: LES CHIFFRES CLÉS

- Les ETI emploient plus de 3,24 millions de personnes (environ 25 % de l’emploi salarié) dont 34 % dans l’industrie et 21 % dans les autres catégories d’entreprises.

- Elles génèrent 30 % du chiffre d’affaires, 26 % des investissements et 27 % de la valeur ajoutée de l’ensemble des entreprises françaises.

- Les ETI ont une taille leur permettant d’être exportatrices à l’international (33% du chiffre d’affaires des ETI est réalisé à l’export, contre 12% pour les PME).

- Les ETI françaises investissent significativement en R&D et sont plus productives que les PME (avec une valeur ajoutée par salarié ETP de 99 000 € en moyenne contre 73 000 € pour les PME).

D’UN POINT DE VUE HUMAIN

D’UN POINT DE VUE HUMAIN

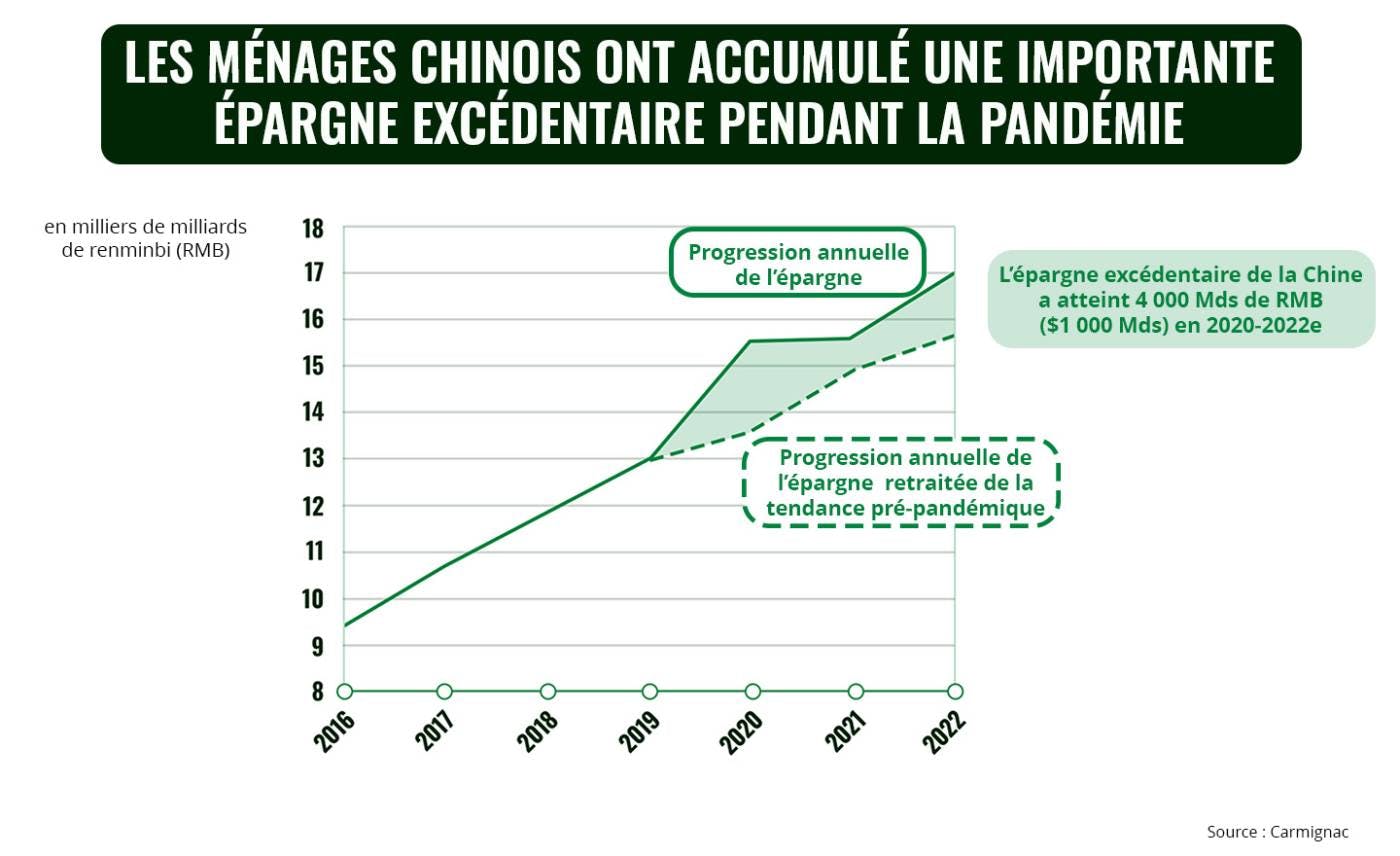

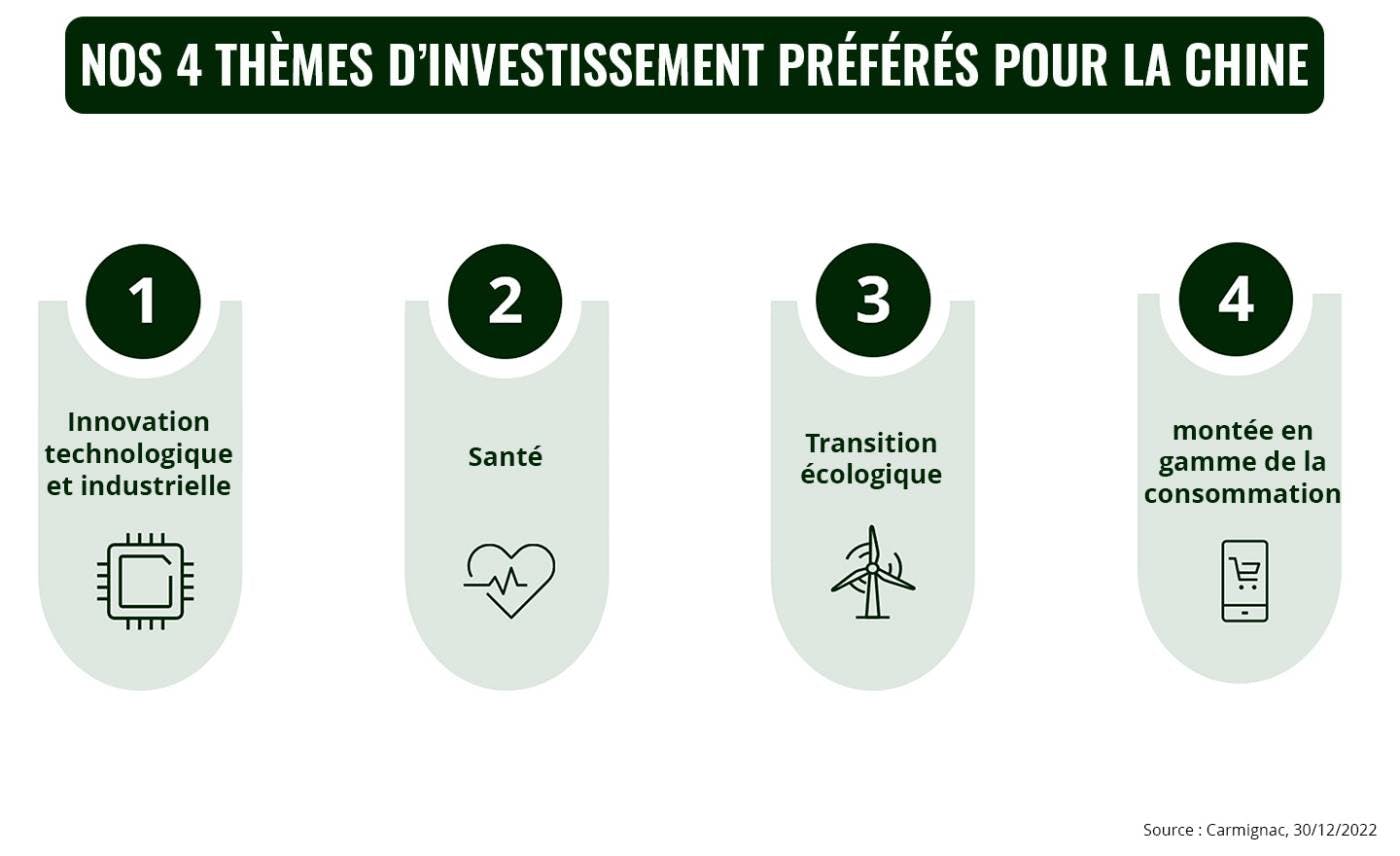

En outre, la société chinoise est en train de devenir très vite plus connectée, plus urbaine, plus innovante et plus soucieuse de développement durable, autant de mutations structurelles dont les investisseurs en actions peuvent tirer le meilleur parti par le biais de placements thématiques. Nous distinguons un potentiel particulièrement significatif dans quatre domaines clés de cette nouvelle économie : 1) l’innovation technologique et industrielle, 2) la santé, 3) la transition écologique et 4) la montée en gamme de la consommation. Ce dernier thème, en particulier, devrait se traduire par de bonnes performances en 2023 compte tenu du taux d’épargne record des ménages chinois.

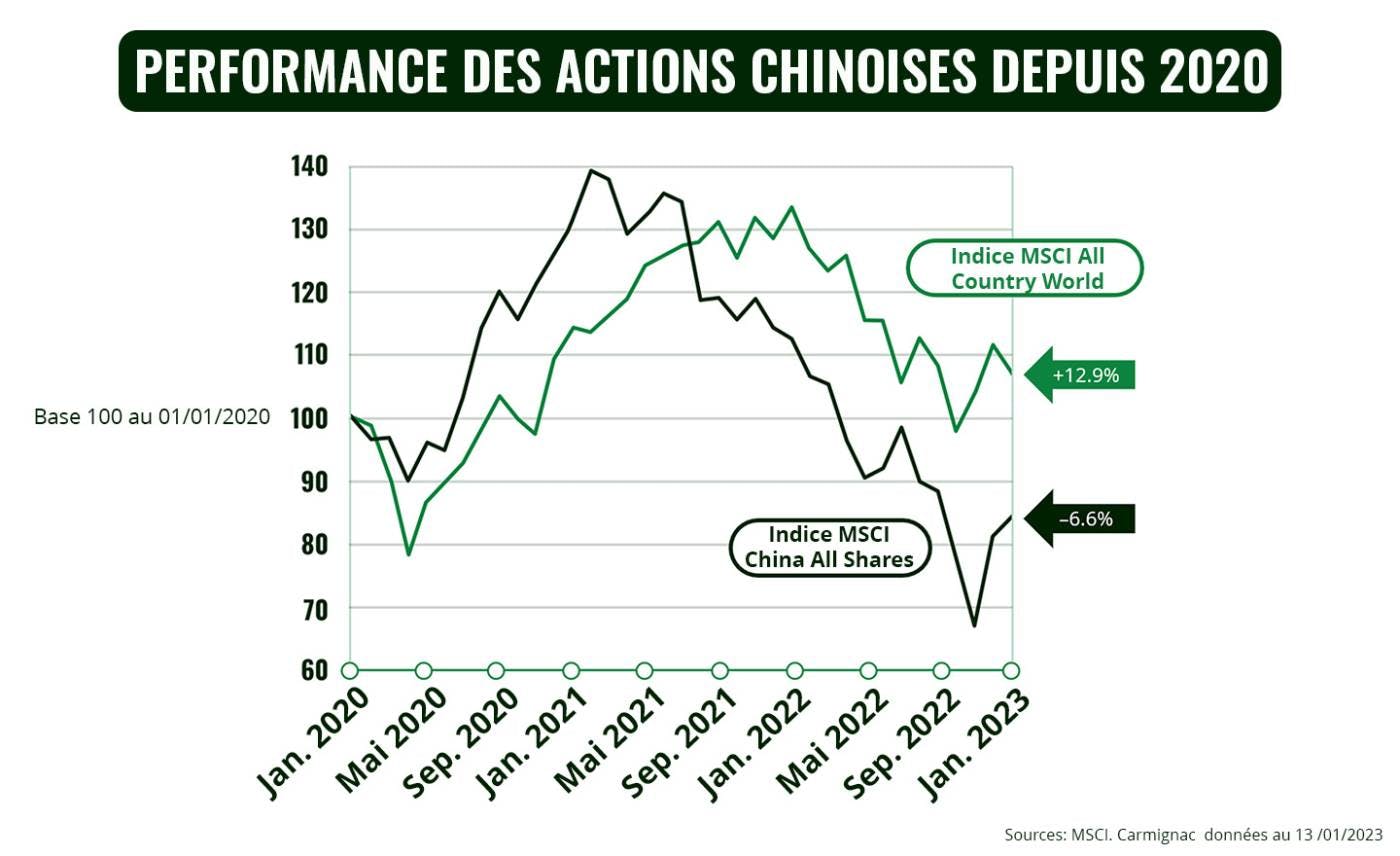

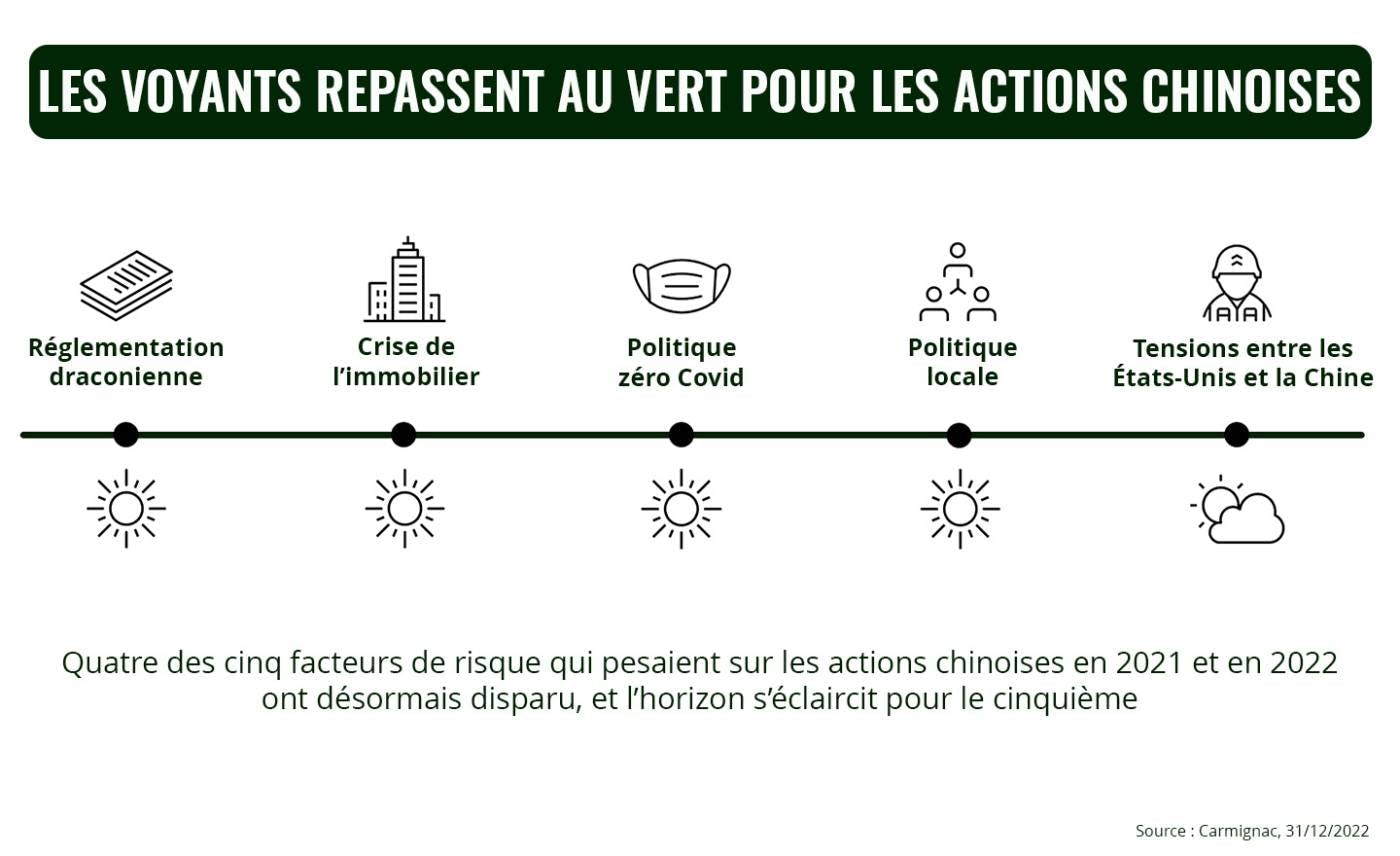

En outre, la société chinoise est en train de devenir très vite plus connectée, plus urbaine, plus innovante et plus soucieuse de développement durable, autant de mutations structurelles dont les investisseurs en actions peuvent tirer le meilleur parti par le biais de placements thématiques. Nous distinguons un potentiel particulièrement significatif dans quatre domaines clés de cette nouvelle économie : 1) l’innovation technologique et industrielle, 2) la santé, 3) la transition écologique et 4) la montée en gamme de la consommation. Ce dernier thème, en particulier, devrait se traduire par de bonnes performances en 2023 compte tenu du taux d’épargne record des ménages chinois. Après 20 mois difficiles, 2023 pourrait marquer un nouveau départ pour les marchés financiers chinois et le fait que la Chine devienne une catégorie d’actifs stratégique pour les investisseurs internationaux n’est plus qu’une question de temps. S’il convient toutefois de ne pas perdre de vue certains risques (comme une flambée des contaminations au Covid ou certains événements géopolitiques), nous pensons qu’il est possible d’en atténuer un grand nombre au moyen d’une

Après 20 mois difficiles, 2023 pourrait marquer un nouveau départ pour les marchés financiers chinois et le fait que la Chine devienne une catégorie d’actifs stratégique pour les investisseurs internationaux n’est plus qu’une question de temps. S’il convient toutefois de ne pas perdre de vue certains risques (comme une flambée des contaminations au Covid ou certains événements géopolitiques), nous pensons qu’il est possible d’en atténuer un grand nombre au moyen d’une