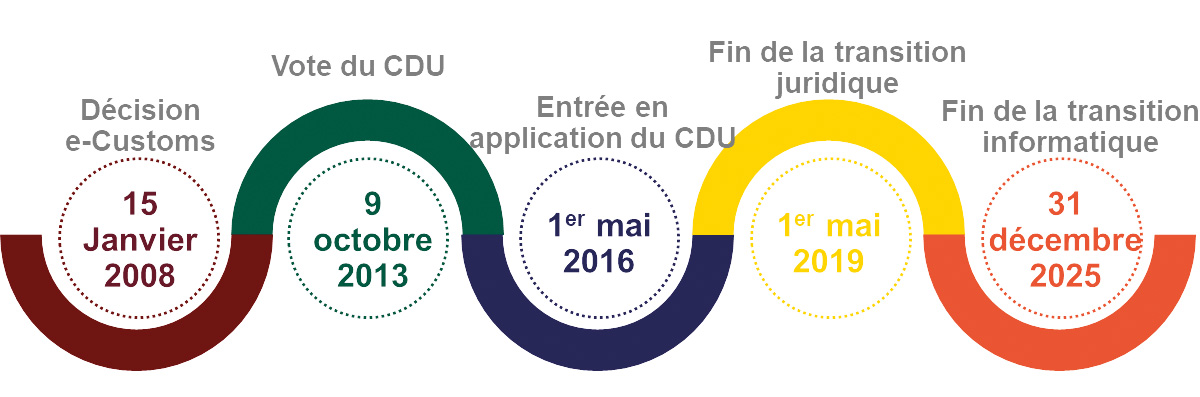

La « refonte import-export » a pour but de transposer le CDU (Code des Douanes de l’Union) au sein des outils informatiques de la douane française. De ce fait, afin d’arriver à une dématérialisation totale des échanges entre les douanes et les entreprises, le CDU prévoit le développement ou l’adaptation des systèmes informatiques de la Commission européenne et/ou des États-membres avant le 31 décembre 2025.

Cette refonte import-export va tout d’abord s’appliquer aux entreprises effectuant des formalités douanières pour leurs opérations de commerce international, soit de façon directe ou bien par l’intermédiaire d’un professionnel du dédouanement.

Mais la refonte en question concerne également les représentants en douane enregistrés ainsi que les sociétés de service informatiques qui vendent des solutions de connexion EDI aux systèmes d’information douaniers ou bien des systèmes interconnectés à ceux de la douane (exemple : Cargo Community Systems).

La « refonte import-export » veut transposer le Code des Douanes de l’Union (CDU) dans les outils informatiques de la douane française. Pour atteindre cet objectif ambitieux de dématérialisation totale des échanges entre les douanes et les entreprises, le CDU prévoit que la Commission européenne et/ou les États-membres développent ou adaptent leurs systèmes informatiques d’ici le 31 décembre 2025.

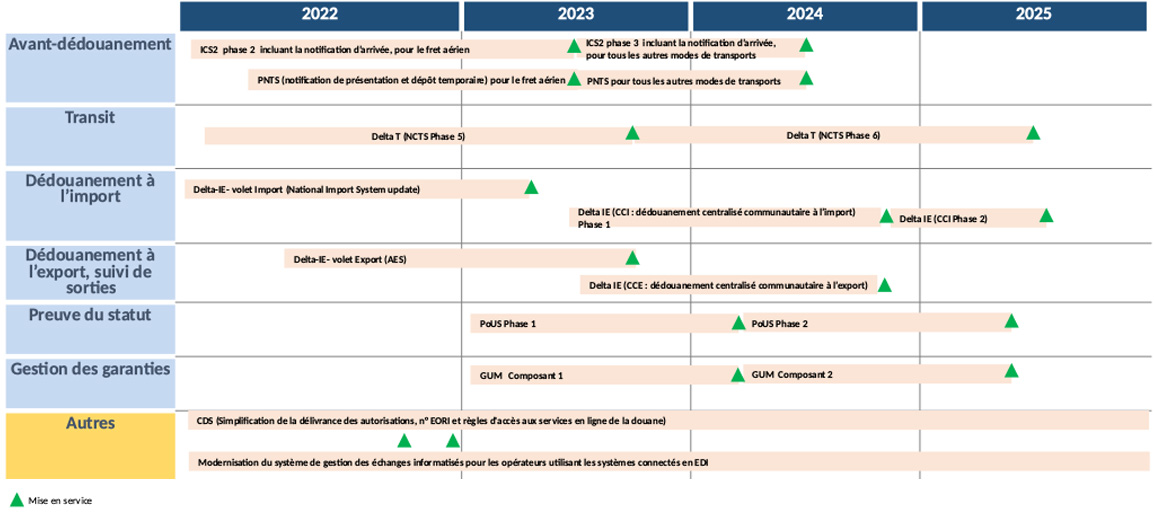

Cette « transformation digitale » s’applique au dédouanement et à l’avant-dédouanement (sûreté-sécurité, dépôt temporaire), le transit, le suivi de la sortie du territoire douanier de l’Union, la gestion des garanties et la preuve du statut douanier.

La douane française a pour cela choisi d’acquérir les technologies les plus innovantes afin de réaliser une transformation digitale optimale et offrir un service en phase totale avec les besoins des usagers. La douane française a ainsi engagé un programme de modernisation dont l’objectif est de fluidifier tous ces process en mettant en place une dizaine de services en ligne jusqu’à fin 2025.

Les avantages de la refonte import-export

Cette refonte vient avant tout simplifier les opérations douanières en apportant de nouveaux avantages comme par exemple :

- L’inscription dans les écritures du déclarant (IED) pourra être proposée à une palette d’opérateurs plus large et selon des modalités plus simples et attractives qu’aujourd’hui.

- Des facilités supplémentaires seront proposées aux OEA : choix du lieu des contrôles, réception des notifications préalables de contrôle ou informatisation du dédouanement centralisé communautaire.

Le calendrier de la refonte import-export

Les premiers changements majeurs sont prévuspour le premier trimestre 2023 et les échéances suivantes sont indiquées dans le planning ci-dessous.

Planning prévisionnel de la refonte import-export

Ces échéances s’imposent également aux entreprises importatrices et/ou exportatrices qui doivent donc dès aujourd’hui se préparer à la refonte import-export.

Vous pouvez d’ailleurs suivre l’avancement des travaux de la douane française ICI, les dates importantes de déploiement des nouveaux services en ligne y seront annoncées au fur et à mesure.

Les contacts

Pour tout renseignements concernant la refonte import-export, vous pouvez faire appel à des interlocuteurs privilégiés tels que :

- Votre Cellule Conseil aux Entreprises (CCE) présente dans votre PAE régional.

- Votre fédération professionnelle.

- Votre prestataire de connexion EDI (si vous avez opté pour cette solution de connexion au SI douanier).

Les fédérations professionnelles et prestataires de connexion EDI sont impliqués et tenus au courant régulièrement par la douane de l’avancée des travaux lors de comités utilisateurs bimestriels.