Investir dans l’innovation qui se soucie de demain ! Carmignac Portfolio Grandchildren est conçu pour traverser les générations en investissant dans des « sociétés de qualité », c’est-à-dire celles dont les finances sont saines et la rentabilité durable. Ces sociétés sont souvent moins endettées et ont des marges stables élevées, ce qui leur permet de générer plus de trésorerie[1]. Cette liquidité peut être réinvestie en interne et ainsi alimenter l’innovation afin de créer des moteurs de croissance supplémentaires.

Qu’entendons-nous par des « sociétés de qualité » ?

Le Fonds adopte un processus d’investissement unique et robuste évaluant la qualité des sociétés à travers des paramètres clés. Notre processus de sélection nous permet de présenter un portefeuille de 35-45 convictions à partir d’un univers d’investissement de 1 500 valeurs. L’optimisation de la cyclicité du marché, réalisée via une gestion active de nos positions, est également un atout important de notre approche.

Un Fonds pour les générations futures

Des études montrent que 84,4 billions de dollars de patrimoine seront transmis d’ici 2045 : 72,6 billions de dollars d’actifs seront transmis aux héritiers, tandis que 11,9 billions de dollars seront donnés à des organismes de bienfaisance[2].

Les « sociétés de qualité » dans lesquelles nous investissons ont été choisies en raison de leur véritable potentiel de croissance à long terme. En investissant dans ces sociétés, Carmignac Portfolio Grandchildren vise à obtenir des résultats sur le long terme et ainsi construire un capital pour les investisseurs eux-mêmes, mais également un héritage qui pourra être transmis de génération en génération.

Avec cet objectif de transmission, nous sommes convaincus qu’en tant qu’investisseurs, il est de notre responsabilité de créer de la valeur pour nos clients à travers une approche durable, et

ainsi préserver notre monde pour les générations futures. Nous prenons en compte la contribution environnementale et sociale des entreprises au travers des priorités définies par les Objectifs de Développement Durable (ODD) des Nations Unies. Chez Carmignac, nous avons identifié neuf ODD comme « investissables », ce qui signifie que les entreprises dans lesquelles nos Fonds peuvent investir sont capables de soutenir les avancées vers l’atteinte de ces objectifs à travers leurs produits et services. En ce sens, Carmignac Portfolio Grandchildren a pour objectif durable d’investir plus de 50% de ses encours dans des sociétés dont plus de 50% des revenus proviennent de biens et de services alignés positivement sur au moins un des neuf ODD « investissables » par Carmignac : (1) Pas de pauvreté ; (2) Faim « zéro » ; (3) Bonne santé et bien-être ; (4) Éducation de qualité ; (6) Eau propre et assainissement ; (7) Énergie propre et d’un coût abordable ; (9) Industrie, innovation et infrastructure ; (11) Villes et communautés durables ; et (12) Consommation et production durables.

La qualité est source d’innovation

Carmignac Portfolio Grandchildren sélectionne des « sociétés de qualité » qui réinvestissent leurs bénéfices pour l’avenir en visant une croissance durable. Nous nous entretenons avec les sociétés afin de comprendre comment elles identifient les nouveaux besoins qui émergent d’un environnement en perpétuel évolution afin d’adapter leur stratégie. Les sociétés qui s’efforcent d’anticiper les changements en investissant dans la recherche et le développement seront en mesure de proposer aux consommateurs des produits innovants.

En se concentrant sur des sociétés qui réinvestissent leurs bénéfices, Carmignac Portfolio Grandchildren offre des opportunités à travers des acteurs qui savent rester rentables en s’adaptant continuellement à son environnement.

Carmignac Portfolio Grandchildren

Principaux risques du fonds

Action

Les variations du prix des actions dont l’amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

Risque de change

Le risque de change est lié à l’exposition, via les investissements directs ou l’utilisation d’instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

Gestion discrétionnaire

L’anticipation de l’évolution des marchés financiers faite par la société de gestion a un impact direct sur la performance du Fonds qui dépend des titres sélectionnés.

[1] Source : Carmignac, Bloomberg

[2] Source : Cerulli, janvier 2022

Le Fonds présente un risque de perte en capital.

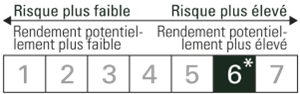

* Echelle de risque du DICI (Document d’Informations Clés pour l’Investisseur). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps.

** Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n’ont pas nécessairement d’objectif de durabilité. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Ceci est une communication publicitaire destinée à des clients professionnels. Veuillez vous référer au KIID/prospectus avant de prendre toute décision finale d’investissement.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

L’accès au Fonds peut faire l’objet de restriction à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA. Les risques et frais relatifs aux Fonds sont décrits dans le DICI/KIID (Document d’informations clés pour l’investisseur). Le DICI/KIID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du DICI/KIID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Le prospectus, les DICI/KIID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.com, ou sur demande auprès de la Société de gestion. Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM.

Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée « Résumé des droits des investisseurs » : https://www.carmignac.fr/fr_FR/article-page/informations-reglementaires-3862

En Suisse : Le prospectus, KIID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Paris, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon.Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée « Résumé des droits des investisseurs » : https://www.carmignac.ch/fr_CH/article-page/informations-reglementaires-1789

Copyright: Les données publiées sur cette présentation sont la propriété exclusive de leurs titulaires tels que mentionnés sur chaque page.

CARMIGNAC GESTION, 24, place Vendôme – F – 75001 Paris – Tél : (+33) 01 42 86 53 35 Société de gestion de portefeuille agréée par l’AMF. SA au capital de 15,000,000 € – RCS Paris B 349 501 676

CARMIGNAC GESTION Luxembourg, City Link – 7, rue de la Chapelle – L-1325 Luxembourg – Tel : (+352) 46 70 60 1 Filiale de Carmignac Gestion. Société de gestion de fonds d’investissement agréée par la CSSF. SA au capital de 23 000 000 € – RC Luxembourg B67549